投資環境

Q&A1

Q

2013 年投資調 整庁長官令第5 号の概要を教えてください。

A

前述したとおり、2011年度12月以降の最低投資額について、いわゆる窓口規制として投資調整庁において業種を問わず、資本金は30億ルピア相当の外貨、ならびに総投資100億ルピア相当の外貨が新会社設立において必要とされることになりました。

2013年投資調整庁長官令第5号では、窓口規制が初めて明文化され、25億ルピア相当の外貨以上の払込資本金ならびに100億ルピア相当の外貨以上の総投資が必要と規定されました。したがって、サービス業においても、この規定が適用されます。

その他、同令第5号の改正後は、ビジネスコンサルティング業での登録の場合、申請時に具体的な業務についてのプレゼンテーションが求められたり、親会社の社員もしくは登録された時点の法律事務所等しか投資調整庁に申請ができなくなるなど、実務面に大きな影響が出ました。

Q&A2

Q

投資規制改定後、商社は100%出資による進出はできなくなるのですか。

A

投資規制発表後、投資調整庁にて投資規制に関する説明会が開かれました(2014年5月19日)。同説明会においての見解が、今後も実務上有効であるという保証はありませんが、参考までに記載します。

同説明会においては、規制改正後においても、輸出入ならびにエージェントを通じた販売は基本的には問題ない旨の回答を得ました。これにより、実質的に輸出入を主とする業態の商社は以前と変わらず、100%出資ができることが確認されました。

(ただし、100%出資とはいえ、以前は投資調整庁の許可ならびに定款にImport,Export,Distributeと記載することは可能でしたが、今回の規制の改定により、Import,Exportのみの記載しかできないものと解されます)

Q&A3

Q

当社は、規制開始前に投資調整庁の許可(IzinPrinsip)を取得した商社ですが、規制改定後に増資・減資、株主変更、住所変更等、許可内容の変更をした場合に規制が適用されるかどうかが心配です。

A

インドネシアにおいては、既存利益の保護の観点から、不利変更前に取得した許可に関しては、規制改正後も同様に守られる旨の法理があります(グランドファーザールール)。上記説明会においての投資調整庁の見解は、規制改正前に規制対象分野でライセンスを取得していた会社が新規制の対象になるかどうか(グランドファーザー規定の適用の有無)について、新規制前に原則許可(Izin Prinsip)を取得している企業ならびに増資・減資、株式譲渡、住所変更等の会社情報の変更を行った場合においても、新規制は適用されない旨の明確な回答を得ました。

設立

Q&A1

Q

外国企業からの出資が少しでもあればPMAとみなされるのですか。

A

外国資本が1%でも入っていれば、PMAとみなされ、外国投資に関する規制(ネガティブリストをはじめとする規制)が適用されます。また、現地のPMAから新たに出資をする場合でも、既存のローカル企業からの出資ではなく、外国企業からの出資とみなされます。

なお、2013年5月27日発効の2013年投資調整庁長官令第5号により、

最低出資額は1,000万ルピア(相当の外貨)となりました。

Q&A2

Q

複数のKBLIコードの取得(たとえば口銭商売と卸売業)は可能ですか。

A

たとえば、機械部品の販売等をする場合、単に販売するだけでなく、パーツの修繕等のアフターサービスが当然ながら必要です。また、卸売業をする場合、単純な売買だけでなく、コミッション(手数料)も発生するのが通常です。

KBLIが異なる部品の販売とパーツの修繕では、両方のコードを取得する必要があるかどうかが問題となります。パーツの修繕は建設業の一種であるためエンジニアリングに該当し、67%までの出資しか外国投資企業には認められません。一方、コミッションのような口銭商売は、原則として外国企業は参入できない規制となっております。

実際の企業においては、卸売業として登録して、その業態の一部と位置付けて、修繕や、コミッションの受領をすることになります。

Q&A3

Q

15年ルールの変遷と適用について教えてください。

A

1994年政令第20号7条1項には「外資100%会社は商業生産(IUT:恒久操業許可)取得後またはIUI(事業許可)取得後)開始時点から最長15年以内に株式の一部をインドネシア人(インドネシア人と結婚してインドネシア国籍を取得した元日本人を含む)および/または(外資の入っていない)インドネシア法人に対して直接引き渡すかあるいは(上場して)国内資本市場を経由して売却する」と規定されています。これがいわゆる15年ルールです。また、それに付随して政令施行細則に関する1994年投資調整庁長官令25条で以下の罰則が規定されています。

・事業活動の暫時停止

・投資優遇措置の一部または全部の撤廃

・許可の一部撤廃

・大統領投資許可の取消

その後、2007年4月26日に新投資法が規定された際に、上記の株式譲渡に関する規定は撤廃されました。したがって、上記の期間以降に設立をした企業について15年ルールは適用されません。

2007年4月26日以前に設立した企業の15年ルール適用の可否は、2013年投資調整庁長官令第5号108条に記載されています。それに該当する企業はすみやかな対応が必要です。対応が難しい企業は、最長2年の期限延長申請が可能です。

これまでは15年ルールに対する罰則は厳密に適用されてきませんでしたが、今回の明文化を受けて、罰則適用が強化される可能性もありますので、早めの対策を取ることが望ましいといえます。

2013年投資調整庁長官令第5号では、最低資本金を25億ルピアと明文化しましたが、ASEAN諸国と比較して、投資額が大きくなる傾向の中で、設立前から撤退も視野に入れて、進出の際のリスクを明確にしておくことが重要です。

Q&A4

Q

出資額と出資割合はどのように決めればよいですか。

A

出資割合に規制のある業種を除いては、出資割合を決める際の指標となるのは、相手方の資金力のほか、安定的経営のためにマジョリティを取るかということです。すなわち、75%以上の出資があれば、会社法に規定する株主総会の決議事項について、すべての事項において単独での決議が可能となります。したがって、マジョリティの場合、75%以上の株式保有が理想的です。また、マイノリティとなったローカル企業も、25%未満の株式保有の場合、配当を受ける際に法人所得税が課されるので、税務上25%を下回るのは望ましくありません。

最も避けるべきは、50:50で合弁契約を締結することです。会社法上の規定で、定款により条件を加重することはできますが軽減はできません。すなわち、株式を過半数以上取得できない場合、すべての決議において全会一致を原則とすることになり、事業運営上大きな支障をきたします。

Q&A5

Q

合弁パートナーに技術供与を行った場合の機密の漏えいや、パートナーが競合する懸念があります。具体的にどのような手段を講じればよいですか。

A

合弁契約書を作成する際は、機密保持および競合の禁止の項目を記載し、違反した場合の損害賠償について規定します。具体的に競合が禁止されるのは、たとえば、合弁企業と全く同種のサービスを始める、合弁企業からスタッフを勧誘する、あるいは自社の利潤のために合弁企業の取引行為を妨害するなどが挙げられます。とはいえ、事業活動をする上で、この規定に抵触せざるをえない場合もありますので、具体的事象において個別に話し合いの場を設ける旨の但書きをした方が賢明です。

Q&A6

Q

駐在員事務所の所長は常駐すべきですか。

A

基本的に駐在員事務所の許可は、その事務所長当人に付与されるものであるため、事務所が継続する限り、事務所長はインドネシアに常駐する必要があります。外国駐在員事務所であっても、インドネシア人が所長になることには問題ありません。日本人が所長となる場合は、ビザまたはワーク・パーミットを取得して、インドネシアに常駐します。

実務的に所長がインドネシアに常駐していない場合は、毎月の税務申告の署名等で業務上の支障が出るケースもあります。

Q&A7

Q

駐在員事務所の所長と外国法人の役員は兼任が可能ですか。

A

インドネシアの労働法上、複数の会社で勤務することは禁じられていますが、役員を兼任する場合は、その但書きにおいて可能とされています(ただしDPKK1.200USドルの支払問題は残ります)。この場合、駐在員事務所の所長は当該条項の例外には該当しないため、原則として兼任はできません。

しかし、実務上、駐在員事務所から現地法人に切り替える場合、一時的に駐在員事務所の所長と現地法人の役員を兼任する期間が生じるケースはあります。この場合は、駐在員事務所の閉鎖および役員に係るビザまたはワーク・パーミットの返上(EPO)を行えば特に問題はありません。

スケジュールとしては、まずEPOをしてビザを返上後、インドネシア国外に出国(EPOをした場合、その日付から14日以内に出国する義務が生じます)し、その後、現地法人から招聘状の発行を受け、マルチプルビザで入国するか、VOA(VisaonArrival)で入国することになります。その後のビザの取得の手続は通常の新規ビザ取得時と同様です。

Q&A8

Q

外国人を採用する場合のインドネシア人の採用義務について教えてください。

A

労働大臣規則2015年第16号(6月29日施行)3条には、外国人ひとりに対してのインドネシア人雇用義務につき、下記のように記載しております。

(1)1人の外国人労働者を雇用する外国人労働者雇用者は、外国人労働者雇用者の会社において少なくとも10人以上のインドネシア人労働者を雇用できなければならない。

(2)(1)項の規定は下記の者には適用されない:

a.取締役メンバー、コミサリス会メンバー、或いは理事メンバー、役員メンバー、監事メンバー

b.緊急かつ差し迫った業務のために雇用する外国人労働者

c.一時的業務のために雇用する外国人労働者

d.興業サービス業のために雇用する外国人労働者

この規定により、従来はBKPM長官令2013年第5号の第71条で商事駐在員事務所に限り外国人1名に対しインドネシア人3名以上の雇用が義務付けられていましたが、今回は株式会社(但し役員は除く)及び全ての駐在員事務所で外国人1名に対しインドネシア人10名以上の雇用が義務付けられました。実務上の申請で問題になるのは、外国人雇用計画書(RPTKA)の申請です。この時に、外国人雇用の理由や、ポジション、給与のほか、インドネシア人雇用人数を記載します。この際に、10人以上の記載が必要になります。しかしながら、こちらの記載は、採用計画であるため、実情と異なる場合でも、IMTA取得は可能です。その一方で、インドネシア人を一人指名して、技術移転をしなければならない旨は依然として存在しており、こちらの場合は、指名者との雇用契約書等の証跡が必要になります。その意味においては実務上、外国人一人につき、技術移転のための採用として、インドネシア人ひとりは以前と変わらず、必要ということになります。

Q&A9

Q

駐在員事務所が商行為をしたとみなされた場合に想定されるリスクを教えてください。

A

行政上なんらかの制裁が適用されたという実例は存在しませんが、税務上のみなし課税のリスクが存在します。駐在員事務所では、PPh15と呼ばれるみなし課税が課されることがあります。つまり、インドネシアからの商品の輸出に伴い駐在員事務所がその販売に寄与した分を当地での売上とみなし、インドネシアで課税をする制度です。その場合、輸出価格の4%をインドネシアでの売上とみなして課税します。

当地においては源泉分離課税であるため、新たに税額申告をする必要はありません。PPh15は日本において二重課税となりますので、証憑(Bukuti Potong)を添付して、日本で税額控除の手続をします。

Q&A10

Q

駐在員事務所の閉鎖の手続と期間を教えてください。

A

原則的に、駐在員事務所の設置と同じ手順を踏んでいくことになります。外国駐在員事務所を閉鎖する際の手順は次のようになります。

①投資調整庁申請

②居住証明

③納税者番号(NPWP)

④商業省の登録

⑤法人の銀行口座開設(必要な場合)

したがって、閉鎖の場合は、原則として、すべての手続について行います。

③以外については1カ月以内に終了しますが、③の税務番号を返還するのに時間を要します。

管轄税務当局は、通常、税務番号の返還(revocation)の申請を受理してから、6カ月以内に税務監査の有無を判断します。監査がある場合はその結果を待ちますが、監査がない場合は、返還は無事に受領されたものとみなします。

ただし、コンプライアンス上の問題があるため、税務申告書(SSP/SPT)および計算に係る証憑、契約書類(アパート、オフィス、雇用契約書他)については、説明資料として用意することが最低限必要です。

Q&A11

Q

設立関係書類の有効期限を教えてください。

A

一番期限が短いのは、上述のLetter of Domicileです。なお、居住証明書の有効期限は1年です。なので、知らない間に期限が切れていたということがないように注意が必要です。その他の書類の有効期限または更新期限は以下のとおりです。

Wajib Lapor、KITAS/IMTA他のビザ関連…1年更新投資調整庁の原則許可…3年

商業省許可、NPIK…5年

IUT、NPWP/PKP、API、NIK、定款ならびに法務省承認書(SK-Kehakiman)は、会社が存続する限り有効です。その他、親子ローンを組んだ際の中銀報告や、NPIKの毎月の報告、APIの輸入実績の3カ月ごとの報告、半年ごとのLKPMや、毎年の株主総会、コンプライアンスに係る報告義務や、書類の申請義務は一覧にしてまとめておくのがポイントです。

Q&A12

Q

納税者番号取得後の税務申告義務について教えてください。

A

納税者番号取得後の翌月から毎月、個人所得源泉税(PPh21)と法人所得源泉税(PPh25)の申告義務が発生します。遅延によるペナルティは、1つの源泉税に対して月額20万ルピアとそれほど大きくありませんが、会社設立の手続と並行して税務処理をはじめとする管理業務について検討する必要があります。

Q&A13

Q

1つの出資会社から2社分の資本金送金をすることは可能ですか。

A

インドネシアは、2社(者)の株主が必要のため、このような質問を受けることがあります。

法務省承認書(SK-Kehakiman)の発行時に、出資証明と定款の整合性を確認し、出資証明の額が払込資本金と同額でなければなりません。2社分の資本金を1つの会社から振り込むと金額が整合しませんので送金はできません。

Q&A14

Q

払込資本金を複数回に分けて送金することは可能ですか。

A

銀行にもよりますが、銀行が出資証明を定款の払込資本金と同額で発行できる限り、手続上、複数回に分けて資本金を振り込むことも可能です。

Q&A15

Q

設立日とはいつを指しますか。また、設立総会のタイミングはいつですか。

A

設立日とは、法務省承認書(SK-Kehakiman)の取得が終了した日を指します。この日から60日以内に総会をインドネシア国内において行うか、もしくは議事録の作成(回覧方式)を行う必要があります。総会とともに、株券の発行に代わる株主証明の発行も各株主宛に行います。

Q&A16

Q

インドネシアにおける会社設立手続が大幅に遅れる主な理由は何ですか。

A

2013年10月に法務人権省の幹部職員が一部の公証人への便宜を図り、収賄の容疑で逮捕される事件がありました。この影響で、法務人権省が関わる設立手続が大幅に遅滞しました。

このように外的な原因によるものもあれば、ローカルのエージェントを利用したところがまったく手続が進んでいないという例も多くあります。

申請が受理された際には、念のためTanda Terimaと呼ばれる受領証または受領印を請求した方がよいです。

Q&A17

Q

IUT取得は難易度が高いと聞きますが、実際はどうですか。

A

IUTはBKPMの管轄であるため、書類の不備が原因で申請手続が中断することがあります。製造業の場合は、環境報告の取得が義務付けられており、特に日数を要するライセンスの1つです。非製造業の場合、申請時に、契約

期限までの日数が1年以上あるオフィスの賃貸契約書の提出を求められるところがIUT取得の難しさです。

Q&A18

Q

RUKO(ルコ)に入居した場合に予測される、拠点設立上の問題点を教えてください。

A

オフィスの供給が需要に追い付かないインドネシアにおいて、近年ではRUKO(ルコ)と呼ばれるインドネシアの商業施設への入居を検討する企業が増えています。RUKOとは写真のような横に長い商業施設で、セキュリティ上の問題が若干ありますが、賃料がオフィスビルより割安なのが最大のメリットです。たとえば、日本企業の多くが入居するスディルマンエリアは、㎡単価が30USドルを超える中、RUKOの同単価は10USドル程度とかなり割安です。ただし、RUKOに入居した場合、恒久操業許可(IUT)取得時に、HOという追加書類を求められることになります。オフィスビルでの設立時はこの書類を省略することができます。

HOとは、公害防止対策許可書のことで、オフィスビルに限らず、RUKOを含むすべての商業施設の

オーナーに取得義務があります。取得にあたり、近隣住民からの同意が必要です。あらかじめオーナーにHO取得の有無を確認し、取得していない場合は、賃貸契約時の必須条件として取得を求めるなどの対応をします。

Q&A19

Q

PKP取得前のVATは、必要経費として計上するよりほかに方法はありませんか。

A

PKPの取得と同時に、VATの計算ならびに申告義務が発生するため、PKP取得前のVATは必要経費として計上するしかありません。必然的にオフィスやアパートの賃料が発生しますが、デポジットのみ日本から支払う、あるいは数カ月分だけ日本側の費用として処理をし、PKP取得後に契約主体を現地法人に切り替えてインボイスの発行を受けるなどの処理をします。

Q&A20

Q

API-U/NIKを取得する前に、輸出入のビジネスを始めることはできますか。

A

前述のとおり、完成品の輸入にはAPI-U、原材料の輸入にはAPI-Pの取得が必要となります。ただし、輸出入ラインセンスが取得完了するのは、現地法人設立から通常約6カ月かかります。この間に現地法人の設立(TDPおよびIUT取得)を完了し、ビジネスを開始できるというケースが見られます。商社の場合は、顧客から受注した商品を輸入して納品しなければならないため注意が必要です。

輸入ラインセンス取得前に自社で輸入手続をすることはできないため、輸入代行業者等を使って輸入してもらい、国内からの仕入れとして処理をする必要があります。これは、輸出の場合も同様です。輸出ライセンス取得前に輸出の必要がある場合には、輸出業者等を使うことで輸出代行をしてもらいます。

会社法

Q&A1

Q

会社の役員構成のポイントを教えてください。

A

一般的に用いられる非公開会社は取締役と監査役が各々 1 人以上で構成されます。日本と異なるのは、 取締役全員に会社の代表権が認められている点です。したがって、通常、株主総会で決議するべき事項を定款に列挙して、取締役が単独で取引等をできない ように制限しています。たとえば、合弁契約書には、下記のように会社法で規定 されていない株式総会での決議事項に関する条項を入れるのが一般的です。

・1 億ルピアを超えるような例外的な取引

・外部(株主を含む)との融資契約

・年次計画や年次予算で予想されていなかった負債、担保の設定または保

証の義務を負う場合

・年次計画および予算で承認されていない資産の処分

・寄附金、贈与等の寄付行為

また、取締役と監査役は出資比率に応じて選任されます。ただし、取締役会 と監査役会の決議は過半数を原則としますので、過半数を取れる形で、選任し することが望ましいといえます。

Q&A2

Q

年次株主総会に必要な書類を教えてください。

A

会社法 66 条 2 項で規定している年次決算報告書として最低限必要な書類 は下記のとおりです。

・ 監査報告書

・ 事業活動報告書(当該期間の営業活動や事業計画の報告)

・ 企業の社会的責任(CSR)に関する活動報告書

・ 会計年度内に発生し会社の事業活動に影響を与えた問題の詳細報告書

・ 会計年度内の監査役会監督職務報告書

加えて監査報告書は、同期間内に商業省に届出をする必要があります。

Q&A3

Q

取締役の代表権に制限を加えるための具体的な方法を教えてください。

A

インドネシアにおいては取締役全員に代表権が認められております。したがって、 実際の運営にあたってはガバナンスの観点から、定款において代表権の制限を 加える、もしくは取締役会の決議事項にすることが一般的です。

また重要な決議事項については、監査役の承認が必要という委任規定を定款 に記載します。

ポイントは以下の行為について定款で定めることです。

・各取締役の単独で代表権が行使できる行為

・取締役会の承認を要する行為

・監査役会の承認を要する行為

特にインドネシアのローカル企業と合弁を組む場合はこういった内部牽制を行う 上での土台作りが重要になってくるといえるでしょう。

定款に違反した場合、49 条に5~25 億ルピアの罰金もしくは 5 カ月以 下の懲役が科せられます。事前に、兼任の対象となる会社間の事業体、サービスのシェア等を確認する必要があります。

Q&A4

Q

役員(取締役・監査役)については、兼任は可能と解釈していますが、問題 ありませんか。

A

外国人就労者に関する労働移住大臣令(通達、2004 年 20 号)7 条にて、 役員以外の兼職が規定されています。7 条 1 項で、雇用者は他の雇用者に雇 われた労働者を雇用してはならないと規定しています。

上記が発覚した場合、当該労働者は不法就労者として拘束され、国外退去 処分となるか、あるいは刑事犯罪者としてインドネシアへの入国が不可能となると 規定されています。ただし、同条 2 項において、他の会社の取締役、監査役と なる場合は適用しないとしているので、結論として役員の兼任は可能です。この 場合、2 つの会社から労働許可を取得することになるので、毎年 1,200 USド ル× 2 の技術能力開発基金(DPKK)を労働省指定銀行に納付することになり ます。

一方で、当該労働移住大臣令の他に役員の兼職を禁止する特別法が存在し ます。すなわち、インドネシア不正競争防止法 26 条において、下記の 3 つの いずれかに該当する会社の役員の兼職を禁止しています。

・ 同じマーケットセグメント

・ 同じ事業活動、事業分野

・ 複数の会社によって特定の商品、サービスについて市場をコントロールしていると認められる

つまり、同業他社の役員を兼任することはできないと考えてよいでしょう。

Q&A5

Q

券の発行は、インドネシアでは一般的なのでしょうか。インドネシアのコンプラ イアンスの問題と併せて教えてください。

A

インドネシア会社法によれば、株券の発行は任意です。ただし、会社法によれ ば、株券のほかに、株主を証する書面として、株主、株式数等を記載した証明 書を会社に備え付けておくことが義務付けられており、株主の求めに応じて、会 社はその証明書を交付する必要があります。形式的には自由ですが、当該株主 証明書を公証人の公証を受けて保管する企業が多いようです。

コンプライアンスについては、株主証明書の備え付けをはじめ、会社法に則した事業運営をできているか、再度検証する必要があるでしょう。

たとえば、設立総会を開いていない、役員の任期が切れたままである、再任のための総会決議を取っていない、年次株主総会を開いていないなど、こうしたコンプライアンス違反は、意外に見過ごされたままでいるケースが多いようです。

定期的な業務監査や、内部監査により不正やコンプライアンスのチェックを行っ ていくことは重要といえます。

Q&A6

Q

会社法の観点から、利益を親会社に戻すためのスキームと注意点を教えてくだ さい。

A

現地法人を立てる目的の1つとして、インドネシアでの利益を親会社に還流させることが挙げられます。スキームについては設立時から論点として挙げられるところです。

インドネシアへの利益還流の方法は、他国と同様に、ロイヤルティ、配当によるものと限定されます。ロイヤルティの場合は源泉税がかかる、配当の場合は黒字の場合しか使えないという制約があり、いずれがよいかという問題とともに、どのように利益を戻すかというスキームを検討しておくことが重要になるといえます。

配当についていえば、インドネシア会社法の70条3項に、払込資本金の20%の法定準備金の積立を求められており、同条1項において毎年一定額の積立が規定されています。

これは、毎年一定額であればかまわないので、たとえば税引き利益の10%を積んでいかなければならないといった規定はなく、実務上、株主総会で議決を取っておけば、1万ルピア(約85円、2016年1月現在)という低額であっても法的に問題ないことになります。その意味で、実務上の取扱いには注意が必要です。

Q&A7

Q

会社を解散する際の具体的な留意事項を教えてください。

A

会社の解散にあたっては、債務整理が必要ですが、解散を余儀なくされる会社の場合、債務超過となっている場合が多く、親子ローンを組んでいるときは、債務放棄により整理を行うこともあります。このように、親会社が子会社のローンを放棄すると、子会社側には雑収入として計上されるので、当該収入に関する追徴課税のリスクがあります。

続いて従業員の整理解雇について検討します。労働法(2003年第13号)164条3項によると、会社の不可抗力を理由とせず、合理化を目的とする会社解散について、解雇手当(退職手当、功労金、損失補償金)を規定額支払うことにより、労働者の解雇ができる旨を規定しています。ただ、これはあくまで規定上の最低額であり、総じて労使との交渉の段階で決着するには、それ以上の経費に加えて時間を要します。企業側も、労働者側の生活不安を汲み取り、交渉の段階で誠意を見せる立場を取ることが重要といえます。

解雇の実施は企業側・労働者側双方にインパクトが強いものです。したがって、労務管理上、契約社員、派遣社員の併用等、労働調達源泉をうまく活用し、解雇を減らす方向で清算ができるようそこに至るまでのプランニングを1、2年単位で行うことをお勧めします。

会社の設立時に、就業規則を作成するにあたって、解雇事由の1つに会社の解散を記載し、その場合の補償額を上記労働法の規定に基づいて言及しておく必要があるでしょう。

最後に、納税者番号の返還について検討します。上記の法規上の会社の抹消手続(登記、投資調整庁、商業省)が終了した後、会社は、同社が所有する納税者番号の返還を税務署に申請します。同手続には、税務調査が伴い、追徴のリスクの他、多くの時間を要することになります。

国税通則法(2007年第28号)2条7項によると、納税者番号の返還の申請に対し、個人納税者の場合は、「完全な申請」を受領した日から6カ月、法人納税者の場合は12カ月以内に決定を下さなければならないという基準があります。しかし、当該の「完全な申請」とは何かに不明な点があり、それ以上の期間を要しているのが実態です。また、当該対応は会社が解散した後になるので、その意味で、担当する人間の負担(出張での往来、ビザの取得)という副次的な問題もあります。これについては、対税務署との関係になるので、未然に防止するための対策は難しいところですが、税務上のリスクを認識し、日頃からの対応策を取るべきです。税務調査については、狙われるポイントがありますので、その意味でも設立段階から日常的なコンプライアンス対策が必要といえます。

結論として、このように解散においては、事前リスクのサーベイと、解散に至るまでの中期的なプランニングをした上で検討しましょう。

以上が解散に伴うリスクです。解散とその周辺の法務・税務上の問題も1つのカントリーリスクとして認識し、投資の可否を決定することが重要であるといえます。

なお、インドネシアでは制度としての休眠会社というものはありません。したがって、会社法、税法上必要な月次税務申告、年次税務申告、株主総会等は休眠会社として実質事業を行っていない場合でも必要となり、これらのオペレーションにかかる費用が発生することに留意が必要となります。

会計

Q&A1

Q

国外居住者からの借入をした場合に定期的な報告が必要と聞きましたが、具体的にどのような手続きが必要となりますか。

A

報告義務として、初期登録および月次報告が必要となります。これは、日本の親会社からの借入、いわゆる親子ローンの場合であっても対象

となります。報告先はインドネシア中央銀行で、毎月の報告が必要となります。

Q&A2

Q

インドネシアで記帳を行うにあたり、自社で会計ソフトの導入を検討しています。インドネシアではどのような会計ソフトが一般的でしょうか。

A

インドネシアでは、Accurate、Tallyなどの会計ソフトを使用するのが一般的です。特にAccurateが主流で、日本の勘定奉行や弥生給与に相当しますので、日々の仕訳入力や総勘定元帳・試算表の集計等が可能です。

また、多国に海外進出している企業などでは、ERPを導入しているケースも見られます。

Q&A3

Q

インドネシアの固定資産の計上基準はありますか。また、設立時に現物出資をすることが可能ですか。

A

インドネシアでは現金だけでなく現物での出資が認められています。合弁の場合は現地企業が土地や機械等を現物出資するケースが見られます。

また、日本企業が100%出資で外国投資企業(PMA)を設立する場合の多くはすべて現金による出資となっています。

Q&A4

Q

上場会社の財務諸表の取得方法を教えてください。

A

インドネシアでも、日本と同様に上場企業は株主や債権者に対してのアカウンタビリティを持ち、ウェブサイト等で財務諸表を公開しています。そのため、各社のウェブサイトから財務諸表をダウンロードすることが可能です。特にインドネシア上場企業のウェブサイトの多くは英語版もあるため比較的容易に入手することが可能です。

たとえば日本のトヨタやホンダとの合弁企業を有し、インドネシアで最も大きなアストラ・インターナショナルのウェブサイトではFinancial Report(財務報告書)、Shareholders Information(株主情報)、Annual Report(年次報告、事業報告書)などを公開しています。

Q&A5

Q

監査報告書の署名には印紙の添付が必要ですか。

A

印紙の添付は不要ですが、原本とコピー5部が必要です。いずれも会計期間終了から6カ月以内に提出しなければなりません。通常は原本のみを添付すればよく、会計事務所等が対応します。

なお、署名をした監査報告書は商業省に提出をします。

税務

Q&A1

Q

所得税控除の対象となる適格年金基金とはどのような制度ですか。

A

適格年金基金は、民間の保険会社への支払が対象となります。控除を受ける際は、会社経由で保険料を支払っているか、本人が自分で支払っているかにより手続が異なります。

会社経由で保険料を支払っている場合には、会社は毎月の給与から保険料負担分を控除して支給し、年末に保険会社から証明書が交付されます。この場合、月次の所得税計算の際に控除を考慮して計算されますので、個人の確定申告の際に従業員本人が証明書等を添付する必要はありません。

一方、従業員本人が保険に加入ならびに保険料の支払をしている場合には、保険会社から本人に証明書が交付されます。従業員自身が確定申告をする際に控除額を算出し、証明書を添付する必要があります。

Q&A2

Q

退職金や年金等の受給に伴う個人所得税の税率は、給与にかかる税率と同一ですか。

A

退職金の税率は別途規定されています。最高税率は、退職金5億ルピア以上が25%の累進課税になっています。退職金税率が適用となるのは、退職後2年以内に退職金が支払われる場合に限ります。それ以降に支払われる場合には通常の所得税率が適用されるため、2年以内に支払を済ませる方がよいでしょう。こうした考え方はロイヤルティや金利なども同様で、年1回の支払であっても未払計上をしている場合には、12カ月にわたり源泉納税を指摘されるリスクがあるため、1回の計上とした方がよいでしょう。

Q&A3

Q

PPh21は、すでに支払ったもの、未払計上したもの、支払期日を迎えるもののいずれか早いタイミングの翌月10日が納付義務ですが、これによる税務上の問題はありますか。

A

賞与、レバラン手当等を管理会計上、月次で按分して未払計上すると、月次でPPh21も納税すべきであるとして税務調査時に指摘をされて利息等が発生するリスクがあります。対策としては、会計においても支給ベースで計上した方がよいでしょう。

Q&A4

Q

他国で見られるように、銀行の預金利息等についても個人所得税の確定申告時に申請が必要ですか。

A

インドネシアでは銀行の預金利息や中央銀行の債券利息、上場株式の譲渡所得および不動産の賃貸収入等は源泉分離課税の対象となっているため、個人所得税の確定申告時に課税所得として申請する必要はありません。預金利息にかかる源泉分離課税の税率は居住者、非居住者ともに20%です。

Q&A5

Q

納税者番号を取得していないと個人所得税率が120%となる可能性があるようですが本当ですか。

A

納税者番号を取得していない場合の個人所得税は120%課税となります。実務上、滞在ビザならびにワーク・パーミット取得後に納税者番号を取得することになります。納税者番号取得までには3~4週間かかるため、最初の給与支払時に納税者番号が取得できずに120%課税となるリスクがあるので注意が必要となります。

納税者番号がないと個人の銀行口座開設ができないこともあるので併せて留意すべきです。

Q&A6

Q

輸入税ならびに輸出税は分類によって税率が異なりますが、各分類はどのように確認すればよいですか。

A

分類はHSコードで規定されています。インドネシアのコードは10ケタですが、最初の6ケタは世界共通です。

特定の商品の輸入関税の取扱いについて税務上の懸念がある場合には、事前に税務当局からHSコードの確認書を取得します。

また、HSコードは日本インドネシア特恵税率(EPA)の適用時にも必要となります。

HSコードの確認手順はおおまかに以下のようになります。

①該当品のHSコードを確認する

②特恵税率(EPA)を譲許表と照合し、確認する

③適用資格(原産地規則および積送基準)を確認し、原産地証明書を取得する

詳しくは関税総局のウェブサイト(http://www.beacukai.go.id/)を参照してください。

Q&A7

Q

三国間取引をする際に予測される税務問題は何ですか。またその対処方法を教えてください。

A

S社からのインボイス金額と後日支払うJ社からの請求インボイス価格が同額である場合は税関法上の問題になりませんが、相違がある場合には通関時に使用したインボイス金額が実態を反映していないという問題を指摘される可能性があります。異なるインボイスが存在することが税務調査で発覚した場合、J社とI社に資本関係がないにもかかわらず移転価格問題を指摘される可能性があります。

回避策として、輸入通関時にパッキングリストはI社のものを使用し、インボイスはあらかじめJ社より入手し、そのインボイスにて輸入通関することが考えられます。その場合は、S社からのインボイスは破棄するか、公式資料ではないことがわかるように処理する必要があります。

Q&A8

Q

インドネシアはアジア諸国の中でも特に汚職が蔓延しているという話は本当ですか。

A

各種申告手続や、納税額の減免を申告する際に賄賂を要求されたり、賄賂を渡さないと手続きが遅滞するケースがあります。また、現地法人のインドネシア人スタッフと税務職員の間で密約を行っている可能性があるともいわれます。

2004年10月にユドヨノ政権下により汚職撲滅委員会が設立された直後は国策として汚職の撲滅に挑んできましたが、昨今、再びかつての状態に戻りつつあります。

Q&A9

Q

国内救済措置で行った異議申立てが却下された際はどうすればよいですか。

A

インドネシアでは異議申立てをする際は、独立した第三者機関ではなく、税額決定を下した税務当局自体に対して行うため、ほとんど却下されているようです。

異議申立てが却下された場合は税務裁判所へ提訴することができます。税務裁判では比較的公正な判決が下されるようですが、判決までに1年以上要するため、その間の人件費や弁護士費用などが必要となり、かえって負担がかかる可能性もあります。

Q&A10

Q

インドネシアは予納制度が採用されていますが、何かメリットがありますか。

A

予納制度により過払いとなった場合には還付請求ができますが、前年度の納付税額を基にその1カ月分の金額を毎月納付し、最終月で調整を行います。前年度に比べ大幅に業績が悪化し、過払いとなった場合は還付請求を行うことができますが、還付請求をした場合には税務調査の対象になることがあるため、むしろ企業負担が増えてしまい、メリットがあるとは言い難いです。

Q&A11

Q

インドネシアにおいても、法人所得税率につき還付請求ができる状況にありますが、日本との相違点は何ですか。

A

インドネシア税法によれば、法人所得税や付加価値税の還付請求をする法人に対し、税務当局は還付請求受領の日から1年以内に審査を行い、審

査終了後に還付することになっています。審査が1年以内に実施されない場合(たとえば還付額が少額であった場合)には、自動的に還付が行われる仕組みになっています。

正当な理由もなく還付が認められないこと、1年近くも還付まで待たされることなど、企業からは改善の要望が多くあります。また、還付請求後1年以上経過しても還付が行われない、一部しか還付されないといったケースもあります。

Q&A12

Q

現地法人設立時に購入したオフィス家具やコンピュータ等の減価償却はどのように処理すればよいですか。

A

オフィス家具の中で金額の低いものは初年度において全額損金とし、減価償却は行わないのが通常です。コンピュータなど高額で耐用年数が1年以上に及ぶ資産については、有形固定資産として定額法または定率法での減価償却が認められています(建物は定額法のみ)。有形固定資産の区分は1~4のグループに分けられ、耐用年数は4~20年に区分されています。コンピュータ等のOA機器は通常グループ1に該当し、4年以内に償却するのが一般的です。

Q&A13

Q

確定申告等の書類のフォームとして用意されているのはインドネシア語様式のみで、英語様式のフォームはないのですか。

A

インドネシアでは、2009年法律第24号に基づき、インドネシアの政府機関、民間団体、個人との契約書類・覚書はインドネシア語で作成しなければならないと義務付けられています。納税に係る書類もすべてインドネシア語で作成しなければならず、納税者の署名も求められます。

よほどインドネシア語に精通していない限り、内容を十分に理解して書類に署名することは事実上困難です。そのため現地法人において、インドネシア人の経理・財務担当者または税務コンサルタントに任せることになりますが、その際は彼らの管理を十分に行う必要があります。

Q&A14

Q

税務申告書等への署名は誰がする必要がありますか。

A

通常取締役が署名者になりますが、インドネシアに居住している(滞在ビザならびにワーク・パーミット、納税者番号を所有している)ことが条件となります。取締役全員が非居住者の場合には、委任をすることになります。被委任者には、納税者番号取得、過年度確定申告提出、税務資格を有する、所定の委任状が作成されている、などの条件が必要です。ただし、人事関連の書類は取締役は署名をしてはならず、インドネシア人に委任する必要があり、労働省の調査等の署名には留意が必要です。

署名者要件に関連し、ビザ等取得前に税務申告書等にした署名は無効となります。

Q&A15

①Corporate Income Tax returnの内容

>法人税申告になります。

インドネシアの法人税率は基本的に25%となります。

ただし、年間売上げが500億ルピア以下の場合は、48億ルピアまでの課税所得に対して50%軽減された税率(12.5%)が適用されます。

以下、貴社には該当しませんが、

総売上が48憶ルピア以下の企業の場合、小規模事業者と税務上認識されます。その場合の申告納税は、売上の0,5%を毎月納税になります。

Q&A16

Q:インドネシアの現地法人で駐在員の給与を賞与含め全額払っても問題ないか?その際、税務上のリスクはないか?

A:基本的に、インドネシア現地法人にてVISAを持っている駐在員の給与・賞与全額払っても問題ございません。

インドネシア側での税務上のリスクも特段ないと思われます。

ただし、個人の税務番号(NPWP)を取得する前に支給してしまうと、個人所得税の申告・納税ができないため、未申告・未納税のペナルティが発生する恐れがありますので、ご注意ください。

労務

Q&A1

Q

インドネシアの学校区分はどのようになっていますか? また採用するときには何を基準に学校を選ぶのがよいのでしょうか。

A

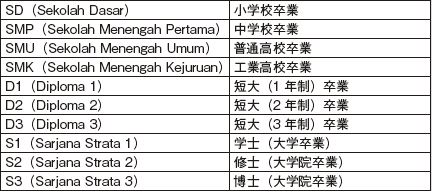

インドネシアの学校の区分は以下のようになっています。

ホワイトカラーで英語人材を採用する際には、S1(4年生大学)以上やD1~D3(短大)から採用すると、よい人材を得やすくなります。インドネシアで優秀な大学としてはインドネシア大学、ガジャマダ大学、バンドン工科大学などが挙げられることが多くあります。

一方、ワーカー層であればそれ以下の学歴での採用が一般的です。

Q&A2

Q

企業の繁忙期であるにもかかわらず、労働組合活動への参加を理由に遅刻、欠勤等を繰り返す社員がいたため、異動、解雇等の処分を行ったところ、処分不服として提訴されました。組合活動の管理における留意点は何ですか。

A

以下の3つが争点となるため留意が必要です。

①会社側が遅刻、欠勤等の理由をはっきりと把握していたかどうか言語面の問題を含め、遅刻、欠勤理由等を十分に把握せずに処分を下していた場合は不利になります。

②組合活動参加の有無

疑わしい場合は、組合活動参加の証明を提出させるなどの対応をしておくべきといえます。

③労働者への処分の妥当性

労働組合活動を理由に遅刻、欠勤等があった場合、一部虚偽の報告等があった場合でも、第1警告書(P.365Q&A参照)の提示から行っているかが争われます。

インドネシアの労働法は複雑であり、労働者に有利な法律とされています。最低限の労働法への理解、宗教上の理解を持つことが現地の労務管理をスムーズに行う近道であるといえます。

Q&A3

Q

ストライキについて、違法ストライキの疑いがある場合にどのように対応するのがよいのでしょうか。法律で定められている事前の告知なく労働争議(違法スト)を起こした労働者に対して停職処分および解雇処分を行ったところ、本人および労働組合により提訴されました。

A

すぐに違法ストライキと決めつけずに、以下の点に留意します。

①本当に違法ストライキであったかどうか

ストライキではなく、経営側との対話の機会を求める活動ではないかと即断するのではなく、まずヒアリングをすることが必要です。

②ストライキの違法性、影響の立証

ストライキが違法である、または重大な過ちであるとの立証責任は経営側にあります。ストライキの違法性やその影響についての確認や証拠となる資料、議事録の管理が必要です。

③処分の妥当性

ストライキの違法性、影響等を鑑みた結果、処分に妥当性がないと認められる場合には労使関係裁判所による取消しが下されます。感情的にならず、あくまでも集めた証拠に基づき処分を決定することが必要です。

Q&A4

Q

イスラム教徒の多いインドネシアにおいて宗教的配慮が必要なことは分かっていますが、業務上の支障がない程度の配慮ができればと考えています。具体的な対応策を教えてください。

A

イスラム教徒は1 日5 回の礼拝、また金曜日の昼に男性に限り特別な礼拝をする習慣があります。特に昼の礼拝は、飲食店の場合は仕込みの時間と重なったり、製造ラインの場合は業務に大きな支障を及ぼす原因となりえます。業種によっては、労働協約や雇用契約に礼拝の時間を明記して、業務に支障がないようにすることも可能です。

モスクが近くにない工場の場合は、構内に設けるなどの配慮が必要です。宗教の問題は非常に繊細なので、これを理由にインドネシア人を叱らないことです。

礼拝から帰ってくるのが遅いと注意した日本人マネージャーが宗教省に捕まり、日本へ強制送還された事例もあるため注意が必要です。

Q&A5

Q

インドネシアの給与計算管理をする上で留意すべき事項は何でしょうか。

A

給与計算においては事前のルール決定とインドネシア特有の習慣を把握することが必要です。

給与の締日や支払日は任意で決定することができます。当月支払の場合には、割増賃金の計算等を考慮して締め日を調整しなければなりません。

また、インドネシアでは給与支給時の個人所得税や社会保険の本人負担分も会社負担としているケースが見られます。採用面接時の本人の希望金額はいわゆる手取の金額であることが多くあります。会社が個人所得税や社会保険を負担する場合にはこれらは本人への福利厚生として扱われ、課税されますので計算にも留意が必要です。

Q&A6

Q

インドネシア人の気質なのか、非常に時間にルーズで困っています。業務に支障があるばかりか、購買部門の社員が自社製品の横流しをしているような気配もあります。問題のある社員を早期に発見する方法、また問題になる前にリスクヘッジする方法はありますか?

A

インドネシアにおいて懲戒処分は、警告処分、減給、解雇です。警告処分は3 段階に分かれており、問題の軽重により処分の内容を変更できます。いずれも会社が任意で決めることができます。

①第1警告書による場合(任意記載):軽度の違反または迷惑行為

・ 業務中の私語

・ 上長の命令に従わない

・ 月3回以上の遅刻

②第2警告書による場合(任意記載):重度の違反または迷惑行為

・ 就業中に寝る

・ 叫ぶ、騒ぐなどして現場を混乱させる

・ 第1警告書の行為を半年以内に行う

③第3警告書による場合(任意記載):重度の迷惑行為または会社・他の労働者への具体的な損害

・ 落書行為

・ 他の労働者を扇動し、現場を混乱させる行為

・ 上長への中傷行為などで、会社に損害を与える行為

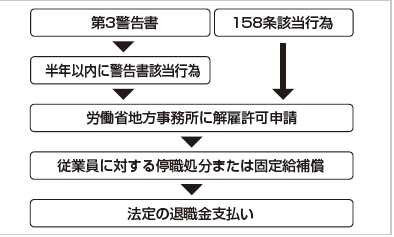

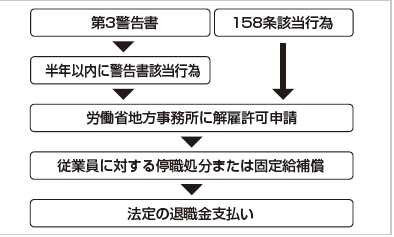

労働法では解雇処分の対象となる従業員の行為について列挙しています。重要なのは、警告処分(解雇処分)の対象となる行為を従業員に周知させておくことです。製品の横流しをした社員は 労働法158 条1 項a に該当するので、労働省地方事務所で承認を得て解雇することが可能です。

④158条1項による懲戒解雇の場合:重度の会社への損害を与える行為

・ 会社が所有する物品および/あるいは金銭に関する詐欺、窃盗、横領を犯した場合

・ 虚偽の情報を報告し、あるいはデータを偽造したことにより会社に損害を与えた場合

・ 会社およびその周辺でアルコール飲料摂取による酩酊、麻薬、向精神剤およびその他中毒性のある薬品を使用および/あるいは売買した場合

Q&A7

Q

警告処分を何回出しても、一向に改善の兆しのない従業員を解雇したいと考えています。具体的なプロセスと留意点を教えてください。

A

懲戒解雇が可能かどうかを判断する基準は、主に第3 警告書を受けてから半年以内に新たに警告書に該当する違反を行っている、および労働法158 条に該当する違反行為を行っていることによります。この基準に抵触する場合は、労働省地方事務所から許可を受けて解雇することが可能です。ただし、労働法の規定により解雇手当を支払わなければならないため注意が必要です。

解雇処分に係る一連の流れをまとめると以下の図のようになります。

Q&A8

Q

就労ビザを取得し、インドネシアに駐在しています。日本の企業と雇用契約を継続し、給与の支払いがあるので、厚生年金保険および 健康保険に継続して加入しています。以前の規定では日本での被保険者としての資格証明により、インドネシアでの労働者社 会保障制度(JAMSOSTEK)への加入は免除されていましたが、今回の改正により、BPJS に加入しなければなりませんか。

A

法律上、外国人についても新たな社 会保障制度への加入義務が存在します。

インドネシアに赴任後6 カ月以上就労している場合はBPJS に加入しなければなりません。法改正された2014 年1 月1 日以前でも、赴任後6 カ月以上就労していれば加入対象となります。

加入時には、加入者名、住民登録書番号、生年月日、選択したBPJSと提携関係にある一次保健施設の情報が必要となります。

一方で、JAMSOSTEK 時代に、外国人の 社会保険の加入が義務付けられた後、免除されるといった経緯もあったことから、今後も当該BPJS への外国人の加入義務についての規定が変更になる可能性は捨て切れません。実務上、BPJS への外国人の未加入につき当局が認識した場合に当局から書簡が届く仕組みとなっているため、加入の可否については、書簡が届いた段階で判断するというのも一案です。

Q&A9

Q

イミグレーションを含めたインドネシアの監査の実情を教えてください。

A

当局の監査は、税務、労務、およびイミグレーションです。税務・労務監査は基本的に事前通知があり、書面の準備等、ある程度準備をしておけば対応が可能です。

Q&A10

Q

どの段階で居所を決めればよいですか。

A

RPTKAを申請する段階で住所が必要となりますので、商業省の登録が終わり、ビザの申請に入る直前までには居住先を決める必要があります。

Q&A11

Q

在外公館での手続きはどの国がしやすいですか。

A

在外公館での手続きはシンガポールでエージェントを利用すると半日で終わるため、シンガポールで手続きするケースが多いです。

日本で手続きをする場合、エージェントを利用するとかえって時間がかかるため、自分で手続きをするケースが圧倒的に多いです。自分で手続きを行う場合は東京の大使館もしくは大阪の領事館に申請と受領で計2 回行くことになります。手続きを行う在外公館は、RPTKA が終わった段階で決める必要があります。

Q&A12

Q

(再)入国後のスケジュール等で留意する点を教えてください。

A

(再)入国後、7 日以内にイミグレーションに行くことはもちろんですが、その後、7日程度(入国後約2 週間)パスポートの原本を預けることになります。国外に出ることができなくなるため、出張等スケジュールを組む際には注意が必要です。

Q&A13

Qインドネシアオフィススタッフを試用期間中(3ヶ月以内)に解雇する場合について、

事前に理解しておくべきことがありますでしょうか?

Q(1)どのような理由でも(もしくは特に理由がなくても)解雇できるか

A 解雇可能です。慣習として、解雇を伝える際に理由を提示するのが一般的です。

Q(2)解雇するために必要な条件などあるか

A 特段必要な条件はありません。

Q(3)いつまでに通知する必要があるか、具体的な理由の通知は必要か

A 慣習として、1~2週間前には、解雇の旨を伝えることが求められます。

上記の回答の通り、具体的な理由の通知は必要条件ではありません。

Q(4)退職時に、退職金等の支払い義務などあるか

A 退職金支払いの義務はありません。

Q&A14

Q:出張で、マレーシアへの訪問も予定しており、

B211B(シングルビザ)が失効をせずに訪問すべく方法を考えております。

一度インドネシアへ入国したのちに、ビザ効力期日内にマレーシアへ行き、

またインドネシアに戻ることは可能ですか?

A:シングルビザですが、インドネシアの当局が把握しているため、入国した際に必ず行使されてしまいます。

そのためVoAにて一度入国ということができず、入国した後、出国されますとビザは失効致します。

考えられる方法といたしましては、先にマレーシアに入国しミーティング終了後

インドネシアに入国いただくことになります。

もしくはシングルビザにて一度入国、マレーシアに移動(シングルビザ失効)そしてVoAにて再入国などの

案も考えられます。(各ビザにてできることは当ページご参照ください。)

Q:Visaが切れての滞在をした場合どうなりますか?

A:一日に付き1juta(約8,000円)のペナルティーとなります。

Q:Visa取得時に記載が必要となる現地滞在先が決まってないのですが、どうしたら良いで

すか?

A:ホテルの住所でも問題ございません。