設立

■Q&A1

Q

これからタイでの法人設立を考えています。商社、工場での設立を検討しており、概ね条件や設立手順を把握しました。本社に今後の投資にあたる報告を上げるところです。商社、工場の設立時の盲点となりやすいようなポイントがあれば教えて下さい。

A

.既に条件や設立手順をまとめられているということですので、資本規制についてご存知と思います。

資本規制についてある程度調べている方がよく誤解されている点として、以下の点があります。

商社:卸売業、小売業においては資本金1億バーツ以上で外国投資100%で出資が出来る

製造業:製造業はネガティブリストの対象でない為、外国投資100%で投資が出来る

上記のいずれも間違い、というわけではありません。

しかし一方で情報として不足しており、場合によっては設立後に法務的なトラブルになる可能性があります。

それは、

1. 卸売業、小売業では1億バーツ以上の資本金を払い込むことで、100%外国資本での出資が可能です。

ただし、

・ 最低資本金1億バーツ以上かつ一店舗あたり最低資本金2,000万バーツ以上の小売業

・ 一店舗あたり最低資本金1億バーツ以上の卸売業

というのが正確な定義であり、特に複数店舗展開をする場合には資本金がさらに必要となる点には注意が必要です。

また、小売業と卸売業双方を行う場合には、それぞれで1億バーツ以上が必要になるということも注意すべき点となります。

2. 外国投資100%で出資が出来るのは、いわゆる見込み生産型の製造業であり、受託生産や委託加工での製造業は請負業、広くサービス業として捉えられネガティブリストの対象となる可能性があります。従って、自社が行う製造活動が、ネガティブリストに引っかかるものではいかは事前に確認が必要となります。

いずれの場合においても、設立してからこんなはずではなかった、とならないような配慮が必要と思います。

■Q&A2

Q

タイのローカル企業と合弁会社を立ち上げる予定です。タイ人をダイレクターにしようと思うのですが、信用できる人なのか少し不安です。何か良い方法はありますか。

A

タイは外国投資規制があり、特にサービス業については、BOI申請を行う、ローカルパートナーを組んで設立する、などの選択肢があります。

ローカルパートナーとの合弁で設立する場合には、多くのケースでパートナーのタイ人をダイレクターとして就任させます。日本人もダイレクターになることが多いですが、タイには常駐していないこともみられます。

日本人ダイレクターは日本にいて、タイ人ダイレクターに全ての業務を任せる。

一つの経営手法と思いますが、全てを任せることに一抹の不安を覚えることも多いと思います。

タイでは署名権限の制限をすることができます。

一定以上の支払については日本人ダイレクターでない場合には署名出来ないとすることができます。日常の業務を任せるとともに、重大な経営判断については日本人が行うことで日本の意思決定を反映させることができます。

なお、署名方法には連名方式もありますが、少額の決済等でも連名での署名が必要となり、日常業務のスピードが遅れることからあまりお勧めはできません。一定の範囲で権限委譲し、スピードと重要な意思決定のコントロールを保つことが大切ではないでしょうか。

■Q&A3

Q

現在タイの工業団地に進出したいと考えています。タイには多くの工業団地がありますが、日系企業の進出が多い工業地帯はどこですか。

A

バンコク周辺の主要地域であるラヨーン、チョンブリ、アユタヤはバンコクに次いで日系企業進出が多い地域です。

■Q&A4

Q

タイに会社を設立する場合、日本側の手続として、公証役場や大使館での書類の認証手続は必要でしょうか?

A

外務省の公証、認証は基本的に必要となります。ただし、実務上の取扱は、会計事務所や弁護士事務所などによってまちまちであるため、ご相談の上、手続を進めてください。

■Q&A5

Q

タイに合弁会社を設立しようと考えているのですが、サイン権はどのように付与すればいいのでしょうか?

A

各出資会社のサイン権を保有する複数またはすべての取締役の連名がなければ効 力を発揮しないなどの要件を設定することが一般的です。そうすることにより、各出資会社に平等にサイン権を付与することができます。ただし、日常業務に対しても連名が必要となり、非効率的になってしまうというデメリットもあります。このような事態を避けるために一定のものについては連名、日常業務的なものは単独サインでも可能、というように使い分けをしておくことが望ましいと考えられます。

■Q&A6

Q

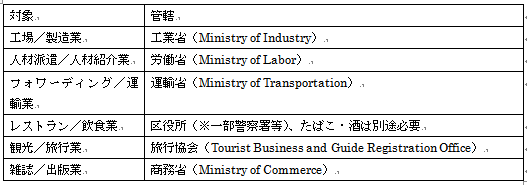

会社の登記が完了し、外国人事業許可証を取得しました。事業運営を開始するにあたって、登記と外国人許可証の取得意外にしなければならない事項はありますか。

A

設立後に事業運営をするためには、業種により別途ライセンスの取得が必要になることがあります。これらのライセンスの取得が行われないと、事業運営が進まない、あるいは無許可での営業となるリスクがありますので、事前にどのライセンス取得が必要かを確認する必要があります。ここでは主なライセンスの一覧を記載します。

上記各ライセンスの取得期間はそれぞれ異なりますが、例えば飲食の場合には1.5‐2カ月の期間がかかります。

■Q&A7

Q

タイは日系企業がビジネスを行いやすい国だとよく聞きますが、現地でビジネスを始めるにあたってどのようなコストがどれくらいかかるのか社内で検討する際のたたき台とするために、検討項目とコストの事例を教えて下さい。

A

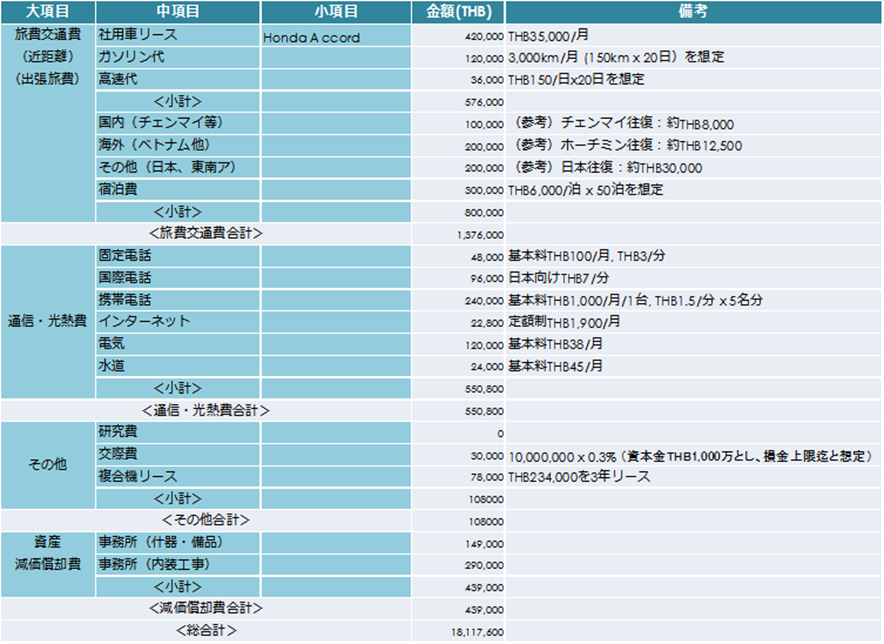

業種によっても様々ですが、今回はバンコク市内の商社、サービス業の場合を想定して試算してみたいと思います。こちらをもとに相場の確認、自社独自の項目などを試算して頂ければと思います。

<イニシャルコスト>

<ランニングコスト①>

<ランニングコスト②>

■Q&A8

Q

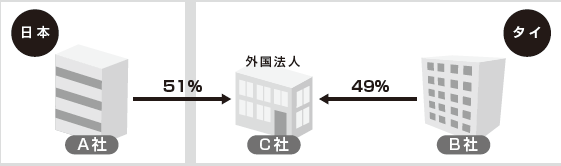

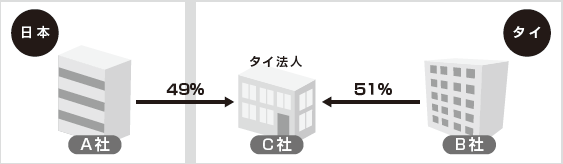

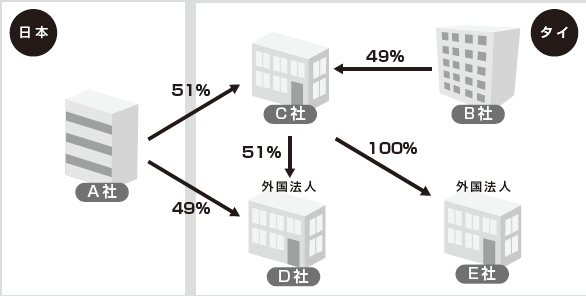

日本法人A 社が49%、タイ法人B 社が51%ずつを出資する合弁会社C社をタイに設立する場合、C 社は外 国人事業法の規制対象となるでしょうか?

A

外国人事業法では、総資本の50% 以上を外国資本が占める場合、当該会社を「外国法人」と定義し、規制の対象としています。本ケースではC 社の外国資本比率は50% 未満であるため「外国法人」の定義に該当せず、C 社は外 国人事業法の規制対象とはなりません。

■Q&A9

Q

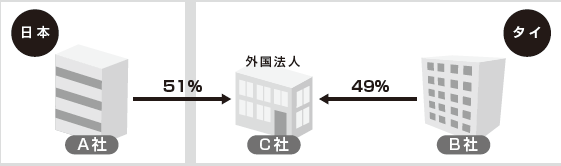

日本A社51%、タイB社49% 出資の合弁会社C 社をタイに設立しようと考えています。この場合、C 社は外 国人事業法の規制対象となるのでしょうか?

A

①で解説した通り、50% 以上の外資参入は規制対象となります。本ケースでは外国資本が50% 以上となりますので「外国法人」とみなされ、C 社は外 国人事業法の規制対象となります。

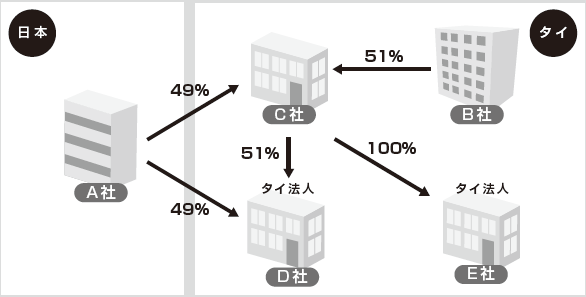

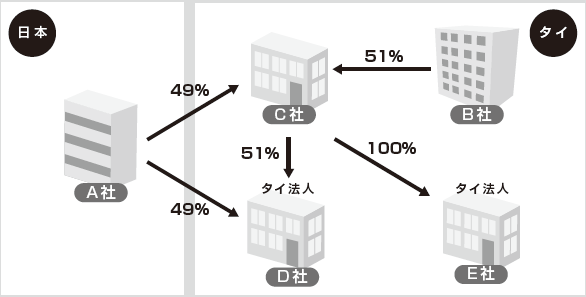

■Q&A10

Q

事例①のスキームで合弁会社C 社を設立しました。更にC 社は、タイ国内に⑴ C 社51%、日本A 社49% の合弁会社D 社、⑵ C 社100% 出資の会社E 社の2 社を新たに設立したいと考えています。上記⑴、⑵の場合においてD 社及びE 社は外国人事業法の規制対象になるのでしょうか?

A

まず⑴の場合についてですが、C 社は事例①にあるように「タイ法人」とみなされます。従って、D 社は日本A 社49% タイC 社51% の合弁企業となり、「タイ法人」とみなされますので規制対象にはなりません。

また⑵の場合についても、E 社は「タイ法人」とみなされるC 社による100% 出資で設立されているので、「タイ法人」とみなされ規制対象にはなりません。

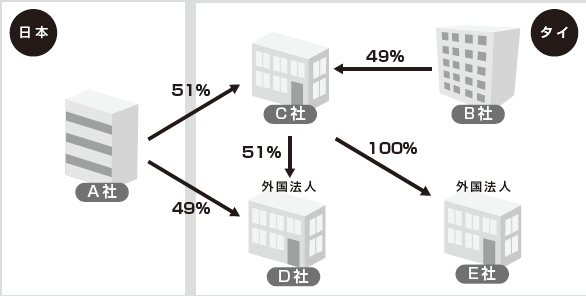

■Q&A11

Q

事例②のスキームで合弁会社C 社を設立しました。更にC 社は、タイ国内に⑴ C 社51%、日本A 社49% の合弁会社D 社、⑵ C 社100% 出資のE社の2 社を新たに設立したいと考えています。上記⑴、⑵の場合においては外国人事業法の規制対象になるのでしょうか?

A

まず⑴の場合についてですが、C 社は事例②にあるように「外国法人」とみなされます。従って、D 社は日本A 社49% 日本C 社51% の合弁企業となり、「100% 外国法人」とみなされ規制対象となります。

また⑵の場合についても、E 社は「外国法人」とみなされるC 社による100% 出資で設立されているので、「100% 外国法人」とみなされ規制対象となります。

■Q&A12

Q

タイに子会社を有していますが、 増資をするか、もしくは親会社から借入を行うかで検討しています。それぞれのメリット、デメリットはどのようなものがあるでしょうか?

A

タイでは、親子ローンに対しての規制は特段ありません。従ってタイの現地法人が資金調達をする場合は、親会社からの 増資、もしくは親会社からの借入、現地の金融機関等からの借入などの方法が考えられます。それぞれのメリット、デメリットを勘案した上で、調達方法を決定する必要があります。

.png)

■Q&A13

Q

弊社はこれまでBOI奨励対象企業でしたが、新BOI奨励によると廃止予定の事業に含まれています。BOI奨励には様々な恩典がありますが、これらの恩典は維持されるのでしょうか。

A.

基本的に非税制面での恩典については維持されることとなっています。具体的には以下の恩典があります。

・土地の所有

・外資100%出資

・労働許可の取得要件の緩和

ただし、上記の通り「非税制面」での恩典に限ります。法人所得税の免税や輸出原材料にかかる輸入関税の免税については、適用外となりますので、留意が必要です。

■Q&A14

Q

BOIの要件として、20%以上の付加価値をつけることという条件がありますが、申請において、付加価値率はどのように算出しますか。

A

付加価値率の計算式は以下の様になります。

Value added = [(ex-factory price of the product)-(raw material cost)-(utility cost)]/(ex-factory price of the product)*100

付加価値率は判断基準になっていますが、それだけで決まるわけではありません。生産、加工のプロセスも重視され、生産、加工のプロセスがタイで行われる必要があります。従って、シールを添付するのみ、パテントや商標権付与による付加価値の添加などでは認められないということになります。

背景としては、雇用の促進も必要であり、上記ではこれが満たされないということがあります。

製造の定義においても、上記の通りシールを添付するなどでは製造業とはならないようです。現実的には、生産、加工工程を残してタイに原材料を輸入、タイで生産ないしは加工を行うことが求められます。

■Q&A15

Q

タイ内国法人(タイ資本51%以上)では、土地やコンドミニアムの取得は可能でしょうか。

A

土地及びコンドミニアムについては、タイ内国法人(タイ資本51%以上かつ過半数の株主がタイ国籍者ないしはタイ内国法人)及びBOI企業において取得することが出来ます。外国法人ないしは外国籍の個人はコンドミニアムのみ取得が出来きます。一軒家などについては、外国法人やBOI企業は取得ができませんが、タイ内国資本企業は購入可能です。

なお、サービスアパートメントは、部屋や施設ごとの所有権が区分できる場合にはコンドミニアムと同様の取り扱いとなります。

■Q&A16

Q

土地を取得する際に関わる税金や手数料はどのようなものがありますか。

A

土地取得に関わる税金としては、特定事業税及び印紙税がかかります。

特定事業税はVATと同様に支払い側が購入価格に上乗せして支払、受取側が申告・納税します。不動産にかかる特定事業税は購入価格の3.3%となります。

また、印紙税は購入価格の0.001%となります。

一方、土地購入時の政府への手数料は、購入価格ないしは評価額の2%となります。通常は購入価格で計算します。なお、本手数料は通常購入価格と併せて資産計上しますので、会計上は土地で処理となります(費用処理の場合はGovernment feeとなります)。

■Q&A17

Q

タイの事務所選びについてどういったものをみなさんは選びますか?

A

今回は失敗しない事務所選びのコツをお教えいたします

■人気エリアが絶対ではない

タイでの事務所を選ぶにあたり、単に人気がある、日系企業が集まっている、ということで選定する必要はないかと思います。提携する事務所、パートナーの所在地や、主な顧客企業の場所など現実的な行動から、事務所を選定することをお勧めします。

アソークやプルンチット、チョンノンシーなど、人気の地域は家賃も高くなる傾向があります。

■市内では、BTS、MRT

そうはいっても、採用を考慮すると、BTSないしはMRTの通っている場所のほうが採用しやすいのが現実です。また、お客様やパートナーも概ねこの地域に集まっています。

バンコク市内の移動が多く、工場へも訪問がある場合は、シーロム周辺(チョンノンシーやサラデーン)は穴場もあるかと思います。また、アソークなどのお客様が多い場合、隣のナナ周辺も穴場が多いようです。工場訪問が多い場合には、バンナ周辺もBTSも通っており、よいロケーションかと思います。

■サービスオフィスの活用や出張時での視察

とにかく、実情を出来るだけ把握したうえで選定することが大切です。そのためには、出張時に出来るだけ実際のロケーションを確認し、会社を設立した後の日頃の行動範囲を周ってみる、あるいはサービスオフィスを活用し、その間に選定をする、というのも1つの選択肢です。

現実的な問題として、駐在員の自宅の場所や周囲の飲食店などもみておくことが大切ですね。

■Q&A18

Q

1つの事務所に2つの会社を入れることは可能かどうか

A

事務所移転や、関連会社を設立した際に事務所をどこにするか、悩まれる方もいらっしゃるかと思います。「1つの事務所に、2つの会社が入ることは可能かどうか」というお問合せがありましたので、以下解説させて頂きます。

1つの事務所に、2つの会社が入ることは可能かどうかについて、事務所のオーナーとの賃貸契約書にある「転貸」を最初に確認する必要があります。転貸が可能の場合は、1つの事務所に2つの会社が入ることは問題ありません。リスクヘッジとして、念のためオーナーより同意書(letter of consent)を発行してもらうのが望ましいです。不可と書かれている場合は、オーナーとの交渉にもよりますが、通常転貸はできません。

転貸が可能で1つの事務所に2つの会社を入れる場合、事務所入口には2社分の会社名やロゴを入れることも可能です。担当官による立ち入り調査等に備え、事務所内では、パーテーションで仕切りを作り、どちらの会社かを明確に分けておくことが望ましいです。小部屋入口にも、紙でもいいので会社名を記載しておきましょう。

費用負担については、原則として2社からの支払いが望ましいかと思います。VAT登録やライセンス取得の際に、問われる点の1つとなり、関連会社間の場合、担当官によっては、費用負担に関する同意書(1社のみが全額支払い、もう1社へ金額を要求しない旨が書かれたもの)の提出のみで承認が下りるケースと、そうならないケースがあります。

会社法

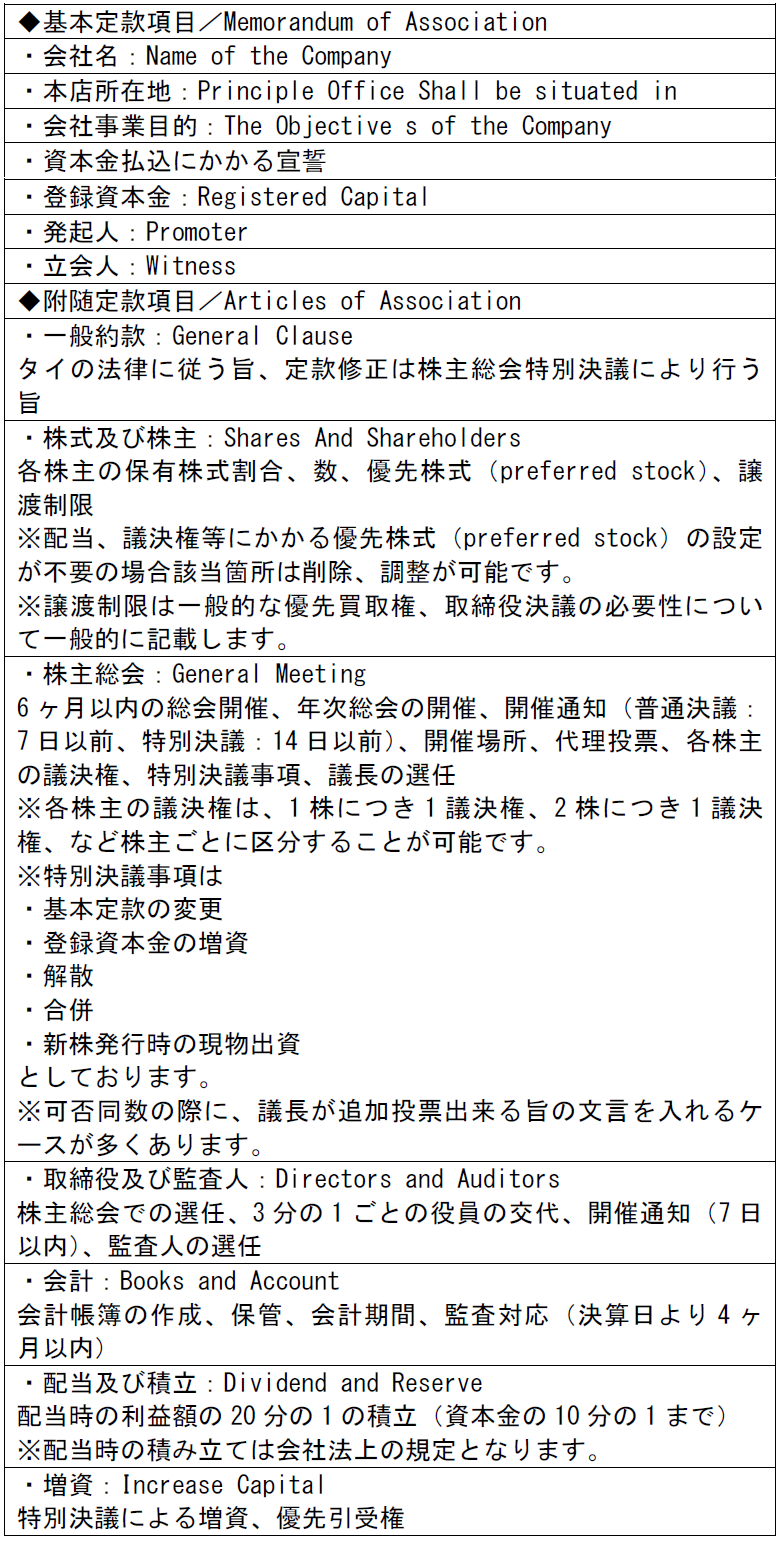

■Q&A1

Q

現在タイで合弁での法人設立を検討しています。出資比率によって、株主が影響を及ぼすことができる決議事項が変わると思いますが、何を基準に決定すべきでしょうか?

A

非公開会社においては、取締役の選任、配当、決算書の承認等の普通決議では定足数は25%以上、決議は出席株主の過半数、一方定款変更、増資、合併等の特別決議は定足数、決議要件ともに75%以上となります。

外国投資規制との兼ね合いもありますが、過半数や75%を基準として出資比率を検討することをお勧めします。

また、タイでは優先株式を発行する際に、配当だけではなく議決権についても任意に設定することが可能です。たとえば、普通株式は1株につき1議決権とし、優先株式は10株につき1議決権とすることで、持分比率にかかわらず議決権においてマジョリティーを占めることが可能となります。

優先株式の発行とその要件については、定款に記載することが可能です。

参考として基本定款、附属定款に記載する項目の一例を記載します。

■Q&A2

Q

タイ現地法人の社長や取締役がタイに居住している必要がありますか ?

A

非公開会社の場合、法律上は取締役の居住義務はありません。従って、非居住者が社長や取締役になることが可能です。

しかし、日常的に発生する銀行手続や行政手続、毎月の税務申告などにはサイン権を有する者のサインが必要であるため、一定の権限を他の者に付与しておくことが望ましいです。

また、注意点として、定時株主総会がタイ国内で正しく行われた ことを証明するために、取締役(1 名)のパスポートのコピーの提出が 要求さ れることがあるため、この場合には最低限株主総会が行われる期間はタイへ滞在 しなければなりません。

■Q&A3

Q

日本では、 監査役制度がありますが、タイでは同様の制度がありますか?

A

民商法典、 公開株式会社法では定めがありません。しかし、証券取引委員会の規定において、公開会社には 監査役会を設置する義務があります。 監査役会は社外の者3 名以上で構成され、そのうち1 名は会計・金融の知識を有する者がメンバーに入らなければならないとされていて、公開会社のコーポレートガバナンスの強化を図っています。

■Q&A4

Q

タイの法人設立にあたり、タイ企業との合弁で設立をしており、日本企業(及び日本人個人)が49%、タイ企業が51%という株主構成です。

タイ企業の51%は優先株式となっているのですが、今回配当比率の変更を考えています。配当比率変更の進め方と注意点について教えてください。

A

タイでは民商法典1142条にて、一度発行した優先株式にかかる条件の変更ができない旨規定がされております。

従って、配当比率の変更をするためには、新たな優先株式を発行(増資)し、その後既存の優先株式を一度償還(減資)する手続をとります。

つまり、資本の増減双方の手続をそれぞれ行う必要があります。

タイ企業の保有する優先株式を先に償還すると、資本構成上、外国投資規制に反します。

そのため、手順の1つとして、少し複雑になりますが、以下のような手順を踏む必要があります。

1. 増資手続(新たな配当比率による優先株式発行)※旧優先株を償還してもタイ資本が51%以上となるようにするため、先に増資を行う

2. 増資にかかる資本金の払い込み※増資にかかる資金調達の方法について検討が必要です。

3. 減資手続

また、減資につき、タイでは一回の減資が全資本の4分の1以下に減資することは出来ません。その場合には、2度に分けて減資を行う必要があります。

上記の手順をとりますと、一時的とはいえタイ企業の出資比率が本来の比率よりも高くなりますので、トラブルにならないように協議や書面締結など準備することが大切となります。

■Q&A5

Q

増資 をする際の注意点は何かありますか?

A

増資 を行う際には、登記簿の資本金の変更、株主名簿の変更、税務署における資本金変更についての届出など、複数の行政に対し手続を行わなければなりません。また税務上では、受贈益課税のリスクに注意を要します。

2012 年、大阪のS 社はタイ子会社の増資 を行い親会社が額面金額で引受けを行ったところ、大阪 国税局から14 億円の受贈益の申告漏れを指摘されました。

当該ケースでは、親会社が引受ける実際の引受価額が子会社株式の時価より低かったために(有利発行)、旧株主からの経済的利益の移転があったものとして、受贈益課税されたものと考えられます。有利発行に該当するか否かの判定は、払込金額決定日における株式の時価と実際の払込金額とのあいだに、当該株式の約10% 以上の差額が生じている場合とされています。

タイの場合は、株主が3 名以上必須であることから、増資を行う際には、受贈益課税のリスクが常にあるという点に留意する必要があり ます。

■Q&A6

Q

タイの民商法典1202条には、配当時の利益積立の規定が書かれており、利益の20分の1(5%)の積立とありますが、配当時には必ず利益の20分の1を積み立てなければならないのでしょうか。

A

民商法典1202条の法律上は利益の20分の1という文言となっています。

「配当を行う際には、利益の20分の1以上を、資本金の10分の1もしくは定款に定める金額のいずれか大きい金額に達するまで、法定準備金として積み立てる必要がある(第1202条)」

ただし、実務上の取扱、見解としては以下の2通りがあります。

(a)法律上通り利益額の20分の1とするもの

(b)利益額から配当される金額の20分の1とするもの

法文を文面通りに読むと(a)となりますが、(a)の見解によると多額の準備金が必要となってしまうため、利益ではなく利益額のうち配当に割り当てられる金額を算出基準とするのが実務上妥当だとする見解もみられます。

実際に、実務上(b)の見解によっているケースも見受けらます。

一方で、会計監査人は法律上通り(a)で指摘、要求するケースが多いので、実務上は会計監査人に意見を確認して対応するのが望ましいといえます。

このように、解釈が分かれていますので、弁護士や会計士の見解と商慣習、リスクなどをそれぞれ考慮の上対応する必要があります。

会計

■Q&A1

Q

タイではどのような会計ソフトが一般的ですか。また、決算書の作成にあたり、英語などタイ語以外の言語の使用や、USDなどタイバーツ以外の通貨の使用は可能でしょうか。

A

タイでは、会計ソフトとしてExpress, CD Organizer, Quick Booksなどが一般的で、ソフトの設定としてタイ語、英語の設定が出来るのが一般的です。日系企業では英語で設定しているケースが多くなっています。ただし、年次確定申告の申告書はタイ語、また監査報告書もタイ語となっています。

会計ソフト上英語で設定している場合にも、監査報告書作成時には会計監査人によるタイ語の監査報告書の作成が必要です。

また、記帳の際の通貨はタイバーツとなりますので、米ドルや円で管理したい場合には、タイバーツのものを各期末レート等で換算し、あくまでも社内管理のために換算しておく必要があります。

■Q&A2

Q

棚卸資産として所有していた商品を、お客様やサプライヤーにサンプルとして無償で支給する際、会計処理はどのようにすればよいのでしょうか。

A

結論から申しますと、販売管理費で計上するのが一般的となります。

例えばお客様にサンプルとして提供する場合には、販売促進費として計上するのが適切といえます。一方、サプライヤーの場合には、消耗品費として計上するのが一般的です。

支給先によって処理が異なるため留意が必要です。

また、一度棚卸資産として計上している場合には、棚卸資産から上記のいずれかの勘定科目に振り替えることとなります。

リスクとしては、みなし売上とみなされ、VATの追徴の指摘を受ける可能性が考えられます。特に決算期をまたいでいる場合には、お客様やサプライヤーへの無償提供の証憑を残しておくのがよいと考えられます。

■Q&A3

Q

会社の立ち上げに際して会計、管理スタッフを採用しようと考えています。以前どのような業務に携わったことがあるのかの確認や、スタッフの教育をする際のテーマとしてどのような範囲をカバーすればいいでしょうか。

A

会計管理スタッフの採用や教育の指針として以下のような内容があるかと思います。

・会計

取引の全体像、サプライヤーからの購入、顧客への販売及びそれにかかる各証憑の発行

各種支払い方法およびその管理

会計ソフト上での記帳業務および財務諸表のアウトプット

社内分析資料の作成と報告

・税務

付加価値税、源泉税の概要とスケジュール

月次納税、社会保険処理

年次税務申告および株主総会対応

法定監査対応(監査人とのやりとり)

・その他管理業務

社会保険登録

給与計算

月次証憑取りまとめ、現預金、小口現金管理

■Q&A4

Q

会計スタッフが決算の対応をしているのですが、決算報告書が遅く、監査も遅れてしまいそうです。どのような対策がありますか。

A

ポイントとなるスケジュールとスタッフが行き詰まりやすいポイントを抑え、常に状況をアップデートしてもらうように心がけることが大切です。

まずは、決算に関わるスケジュールをおさらいしましょう。

1‐12月決算の場合には、

・定時株主総会:4月末

・確定申告:5月末

・監査報告書提出:定時株主総会より1カ月以内

となります。

ただし、日本の3月決算の会社も多いと思いますので、その場合には、2月下旬~3月上旬には監査をし、定時株主総会、監査報告書の提出をするというスケジュールが多いかと思います。

次に、行き詰まりやすいポイントです。

1. 決算整理事項

決算整理事項は大きくは日本と変わりませんが、主に以下のようなポイントがあります。

・棚卸資産

・減価償却費計上

・引当金計上

・経過勘定処理

・VAT精算

2. 法定監査指摘事項

法定監査の指摘事項は上記の決算整理事項とも関わりますが、特にタイにおいては以下の点に留意が必要です。

・親会社との費用付替え処理

・親子ローン処理

・固定資産管理と計上基準

・棚卸資産減耗の取扱

上記の通り、親会社との費用付替えや親子ローンの取り扱いについては、契約書等の証憑を残す、源泉処理をするべきものはするという対応をとっておく必要があります。最近では監査人がコンプライアンス面への責任を取ることを重要視されていることから、法定監査においてコンプライアンス面の確認が入ることもみられます。

タイの固定資産計上については前述の通りです。原則1年以上使用するものは金額に関わらず固定資産計上ですので、留意が必要です。

また、棚卸資産が実際の在庫と簿価で差異が生じる場合には、棚卸差異の損益で処理をすることが一般的に多くなります。ただし、棚卸減耗については特に税務上損金不算入であるという点にも留意が必要です。

指摘が入りやすいポイント、自社での今期の取引でインパクトの大きい取引については特にどのように処理されているか、ペンティング事項がないかをスケジュールとともに把握することが大切です。

■Q&A5

Q

1-12月会計期間の当社で決算対応をしておりますが、棚卸資産の実地棚卸時の数量と帳簿上の数量に差異が生じています。数量が多い場合、少ない場合でどのような対応が必要でしょうか。

A

今回のように棚卸資産の差異が生じている場合には、実際の数量が多い場合には棚卸差異益等、少ない場合には棚卸減耗にて処理をするのが一般的です。

<実際の数量が多い場合>

在庫/棚卸差異益

<実際の数量が少ない場合>

棚卸減耗損/在庫

棚卸減耗については、原価性の有無により、売上原価、営業外費用のいずれかに区分、もしくは、雑損益で過不足の調整となります。 ただし、タイにおいては、棚卸減耗、雑損のいずれの場合においても損金不算入の取扱が一般的です。そのため、税務当局や監査人等の立会対応は本件では不要です。

また、棚卸減耗損については、VAT計算上みなし売上としての課税の取扱となる可能性がありますので留意が必要となります。

例えば、

簿価:THB 1,000

実価:THB 800

の場合、差額のTHB 200にかかる売上、例えば市場価格がTHB 300とすればTHB 300×7%=THB 21をVAT Report上売上にかかるOutput VATとして計上する必要があります。

つまり、みなし売上としてVATを計算するということです。なお、この場合にインボイスの発行は不要です。

市場価格については、通常同一/類似の商品の販売がある場合にはそれを参照します。みなし売上として申告する金額と同一/類似の商品の販売価格が大きく乖離する場合には、指摘を受ける可能性もありますので留意が必要です。

■Q&A6

Q

タイでは一般的な支払期間がありますでしょうか。支払条件を決定し、通知する際に一般的なタイでの条件と通知方法を確認したいと思っています。

A

支払期日、支払期間で法定のものは御座いませんので、五十日でいくつかパターンが見られます。締め日は末日が多く、支払いは月末か5、15日などが多くなっています。

支払い期間は30日/45日/60日が多くなっています。なお、一定期日以内の支払いにかかる割引は多くはありませんが、見受けられます。一方、支払期日を超える場合にはペナルティを要求するケースもみられます。

支払条件の通知は見積もり、契約書、請求書等に記載することで対応可能ですが、別途通知書を送付するケースも見受けられます。

別件となりますが、月次決算時の売掛金については、総額ベースで月次の当月の売上プラス30日超の支払い期間の概算合計を超えた売掛金が残っている場合には、未回収債権がありますので、売掛金の年齢表に基づき、支払依頼をし、長期で未回収債権が残ることのないようにしていただければと思います。

労務

■Q&A1

Q.

タイにおいて、人事制度の導入や設定を行う場合に注意する点などはありますか?

A.

以下の点をはじめに確認しておく必要があります。

◆業種(工場/商社):業種により、組織体制が異なり、求められる精度の複雑さも変わってきます。

◆労働組合の有無:労働組合の有無は賃金制度及びその運用、特に決定に大きく影響があります。

◆ISO等取得の有無:ISOがある場合、人事考課の基準にISOを流用する、整合性をとるなどの対応が必要となります。

◆地域:地域による賃金差を考慮すべきです。

◆制度導入/変更の目的と現行制度の問題点:どのような目的で導入/変更するかによって制度の構成が変わります。

◆社内人事関連規定の整備状況:これまでの規定がある場合には、整合性ととり調整する必要があります。

◆対象職種及び組織図(社員数含む)

・製造管理

・製造技術

・製造ライン

・営業

・営業事務

・貿易

・経理

・総務人事

・庶務

業種とも合わせて、どのような体制でどのような範囲で適用するかは構築の際のポイントになります。

◆対象制度

・賃金制度

・等級制度

・評価制度

・その他(福利厚生、職務分掌、キャリアパス、評価マニュアル)

上記の目的とも照らして、どのような構成、複雑さで構築するかに関わります。

また、人事にかかわる日本や各国との比較という観点で、タイの特徴を以下にまとめていますので、ご参考下さい。

出所:National Statistical Office of Thailand

まずは、何に取り組まないといけないのか、その際のポイントを押さえ、上記のような日本、各国との違いを知ることで、制度の導入、変更においての第一歩を踏み出せるかと思います。

■Q&A2

Q

タイにおける一般的な人事評価制度、昇給の特徴はどのようなものでしょうか。

A

タイでは、職務態度や勤怠など、いわゆる情意による評価と勤続年数による昇給が一般的です。最近では、欧米企業を中心に成果主義を導入している企業もみられ、日系企業でも導入するケースが増加してきています。

また、絶対評価、相対評価の用い方は日本と同様に、一次評価を絶対評価で行い、二次評価以降で補正を目的として相対評価をする(部門間の調整等)ことが多くなっています。

能力給、役職給、手当は皆勤手当を支給するのが一般的ですが、手当を多数つけることは一般的ではありません。つける目的を考慮し、検討する必要があります。皆勤手当は、傷病休暇を多用することを防ぐ目的で付けるケースが多くあります。

昇給は給与総額に昇給率を乗じるのが一般的です。職種ごとの昇給率を定めていないケースが多いため、企業への貢献度合いに関わらず、勤続年数に応じて昇給してしまう弊害があります。

また、12月決算が多いタイでは、評価スケジュールは以下のものが多くなっています。

.png)

■Q&A3

Q

当社は工業団地内の工場なのですが、半年前に設立を完了し今後の稼働に向けて人員の採用を進めようと考えています。最初は10数名の組織なのですが、ある程度給与相場を押さえて採用活動をしたいと考えています。給与相場のイメージを教えてもらえますか?

A

工業団地の場所によっても給与相場が少し変わってきます。また、職務、役職によってある程度給与幅がありますので、それぞれの職務、役職ごとに給与幅を設けて採用をするのがよいかと思います。

また、実際の面接時には現在の給与、希望給与を事前に確認し、想定している給与幅と照らす必要があります。希望給与は高めに提示してくるケースもありますが、交渉は通常可能ですので、社内での想定給与幅や今後の昇給なども考慮に入れて決定してください。

以下が地域ごとの給与幅のイメージです。

.png)

■Q&A4

Q

始めてタイに赴任者を出す予定です。赴任者の者がタイの治安について心配しております。実際のところ、タイの治安はどのようになっていますか。

A

バンコクやプーケットであれば治安の問題は深刻ではありません。多くの日本人が観光目的でタイのバンコクやプーケットに滞在しており、また仕事でも多くの日本人駐在員やその家族が滞在しています。

ただし米国のシンクタンク経済平和研究所によると2012年の調査による「世界テロ指数」によるとタイは8位にランキングされています。(1位はイラク)

これはタイ南部のマレー系イスラム過激派とタイ当局の抗争が起因しています。タイの宗教事情は、仏教94%、イスラム教5%となっており、仏教徒がほとんどを占めているものの、マレーシアに近い地域ではイスラム教が圧倒しており、治安が良いとは言えない状況です。

また、タイでは申請をすれば拳銃を所持可能です(ある程度の地位が必要)。観光地のプーケットには射撃場もあります。そういった点も含めて赴任者を出す際には危険な地域にはいかないように伝えておく必要があります。

■Q&A5

Q

駐在員がタイで自動車を運転したいと言ってきました。企業が自動車の貸与等を行うことは一般的でしょうか。そもそもタイで日本人が自動車を運転するためにはどんな手続が必要になるのでしょうか。

A

日本にて国外運転免許証を取得すればタイで、自動車を運転することは可能です。(日本の運転免許センター等にて取得が可能です)

ただし、日本と比較して交通事故の割合が非常に高く、現地の人の運転も荒い為、問題に巻き込まれることが多くなっています。そのため多くの企業が現地での運転を禁止しており、自動車を貸与するケースは少なくなっています。

その代りに会社が業務用に借りている自動車および運転手を休みの日等に駐在員が使えるようにしている企業が多くなっています。

■Q&A6

Q

タイに工場の立ち上げをしているところですが、採用した従業員の給与、手当について、自社の他国と合わせるつもりですが、タイでの他の会社の状況も知りたいと考えています。タイではどのような給与、手当の構成が一般的なのでしょうか。

A

タイの工場では基本給のほかに、以下のような手当を支給するケースが多くなっています。

・食費/生活費手当:特にワーカーで残業が発生する場合や交代勤務の場合などに多くなっています。

・通勤費:タイでは都心部を除き公的な交通機関が少なく、定額の通勤費を算出することが難しいため、1ヶ月あたりいくら、と社内で設定するのが一般的です。5,000バーツ程度が一般的です。

・住宅手当:役職者についてのみ支給するというケースもみられます。5,000-10,000バーツが多くなっています。

・役職手当:役職者への手当となります。

・技術手当:工場で特定の技術を使用する場合、社内で一定期間勤務し、技能を身に着けた場合に、支給することが多くあります。

・語学手当:日本語、英語などの語学にかかる検定合格者や一定のレベルの従業員への支給です。

・皆勤手当:傷病手当の乱用を防ぐという意味合いもあります。

上記の手当以外に、改善提案をした場合に手当を支払っているケースもあります。提案1件あたりにつき50バーツ前後(一食分が目安)、採用した場合500バーツ(給与1日分が目安)などで設定していることが多くなっています。

■Q&A7

Q

福利厚生の一環としてタイのPF(プロビデント・ファンド)への加入を検討しています。詳細について教えていただきたいです。

A

プロビデント・ファンドは会社が一定の料率を指定し、会社及び従業員がそれぞれ掛け金を支払います。

掛け金の運用に応じて、退職時に給付を受けることが出来ます。

原則的には全社員が対象ですが、従業員は加入をしないという選択も可能です。

掛け金の料率としては、給与額の3%-5%が一般的で、300名以下の企業では3%が多くなっています。

勤続年数が一定の年数を超過する場合に上記の掛け金を変更するというオプションもあります。

勤続年数が1‐5年は3%、5年超は5%などのように設定可能です。

プロビデント・ファンド運用会社により、積立金の運用はリスク・リターンに応じていくつかのタイプに分けられています。

ハイリスク・ハイリターンの例としては、積立金のうち35%は固定し、一定の利息程度のみとし、残りの65%を運用成績に応じるなどがあります。

ローリスク・ローリターンの例としては、積立金のうち95%は固定し、一定の利息程度のみとし、残りの5%を運用成績に応じるなどがあります。

また、全てを利息程度とするリスク・リターン共に一番少ないタイプもあります。

これらの商品の種類はプロビデント・ファンドの運用機関により異なっています。

300名以下の企業ではローリスク・ローリターンを選択する企業が多くなっています。

特に20-50名の御客様でプロビデント・ファンドに加入している会社では、、3%でローリスク・ローリターンのタイプを選択し、従業員のおおよそ80%が加入している、というケースが多くなっています。

■Q&A8

Q

労働法や慣習上特殊な、タイならではの休暇などはありますか。

A

タイでは、以下のような休暇制度があります。

・傷病休暇:年間30日までの有給の休暇

・出産休暇:産前産後で90日まで(内45日まで有給)の休暇

・兵役休暇:年間60日までの有給の休暇

・出家休暇:1年以上勤務した従業員は1回に限り出家のための休暇を取得することができる(無給)

・ビジネス休暇:自己都合による無給休暇(労働者保護法第34条)

特に、傷病休暇による休暇は一般的に「サバーイ休暇」ともいわれますが、常態的に使用して頻繁に休むというケースもみられます。この常態化を防ぐために、皆勤手当を付与することで、皆勤すればプラスがつく、というモチベーションを上げる対策をとっていることがあり、有効な対策となります。

また、出家休暇は法定ではないが、通常設けているケースが多くあります。また、有給にする義務はないが、有給としているケースも多いです。出家の期間としては一般的には2週間程度が多いですが、規定としては1‐3カ月程度で規定をしており、一定の期間については有給にするなど規定をしている会社もみられます。

■Q&A9

Q

タイでは従業員の年次有給休暇に時効は無く、年内に使用しなかった有給休暇は次年度に繰り越すか、また労使協定に従い買い取る必要があると聞きましたが、退職時に年次有給休暇が残っていた場合には、どのような取扱いをするのでしょうか。

A

タイでは、退職時に有給休暇が残っていた場合、当該有給休暇の残日数分の賃金を支払わなくてはなりません。(買い取らなければならないという事です。)

ただし、懲戒事由により解雇された従業員については、年次有給休暇が残っていた場合であってもその日数分の賃金を支払う必要はありません。

■Q&A10

Q

ショールームでの営業を行います。平日も土日も関わらず、週5~6日程度のシフト制で勤務をさせたいと考えています。土日に勤務をさせる場合には、休日手当は支給しなければならないのでしょうか?

A

タイの労働法上、タイでは労働者に対し、休日を週1日以上与えなれればならないとされています。ただし、休日は土日に設定しなければならないと定められてはいないので、週に1日以上の休日が確保されているのであれば、土日に就業させたとしても休日手当を支給する必要はありません。(あらかじめ労働者に同意を得る必要はあります。)

また、タイの法定労働時間は1日につき8時間、1週間につき48時間とされていますので、例えば、毎週月曜日を休日として火曜~日曜までのそれぞれの日の就業時間を8時間とした場合には、時間外割増賃金も休日手当も支払う必要はありません。

ただし、上記のように月曜日を休日とした場合に、月曜日に就業させることになると休日手当が必要になり、また、祝日に関しては、業種によっては上記の取扱いに関係なく休日手当を支払う必要があるので注意が必要です。

■Q&A11

Q

現在、当社で海外に工場を移転することを考えています。その際にタイも候補に挙がっているのですが、タイは賃金が上昇してきているのが気になります。安い労働力以外のタイの魅力はなんでしょうか?

A

タイでは今後も経済成長が期待されており、それに伴う急激な物価上昇および賃金上昇が懸念されています。それに伴いベトナムやインドネシアに工場の移転を考えている企業も増えていることは事実です。

■Q&A12

Q

タイに製造工場を設立しようと考えているのですが、洪水等の天災による被害を受け、やむなく休業しなければいけない状況になった場合、どのように対応すればよいでしょうか。

A

洪水等を理由として工場を休業とすることは可能です。

ただし休業期間中の従業員の方に場合によっては、休業手当を支払う必要があります。

■Q&A13

Q

洪水の被害を受けた影響で業績が悪化し、従業員の解雇をしなければいけなくなりました。どのような点に注意が必要でしょうか。

A

タイでは正当な理由がある場合、解雇を行うことが認められています。そのため洪水などの災害の被害が原因となる業績の悪化に伴う従業員の解雇は、原則として正当な理由と判断されます。ただし、日本とは異なり解雇手当を支払う必要がありますので注意が必要です。

また、会社側が正当な理由により解雇した場合であっても解雇した従業員から不当解雇として労働裁判所に提訴される可能性はありますので注意が必要です(その場合には実態として正当な理由と認められるかが争点になります)。

■Q&A14

Q

インドでは20名以上の労働者を有する企業には、プロビデント・ファンド(退職金給付制度)が適用されますが、タイにおいてもプロビデント・ファンドは存在するのでしょうか?

A.

タイにおいてもプロビデント・ファンドは存在します。ただし、タイの場合には企業ごとに任意で加入するものであり、強制加入の制度ではありません。

タイにおけるプロビデント・ファンドは、退職金積立基金法(Provident Fund Act, 1987年)に基づく退職金給付制度を言います。

プロビデント・ファンドは労働者と雇用者の合意のもとに設立され、基本的には労働者と雇用者が毎月半分ずつ基金の積立てを行い、ファンド・マネージャーが市場で運用し、労働者の退職時に元本と運用収益を合わせたものを退職金として支給する制度になります。

従業員は入社時にプロビデント・ファンドに入るか否か選択可能ですが、従業員にとってはメリットになることが多いので、ほとんどの場合加入します。会社側のメリットとしては、税務上、プロビデント・ファンドの雇用者負担分については全額損金扱いとなる点とプロビデント・ファンド等の任意の福利厚生を厚くすることで優秀な社員が集めやすくなる点が挙げられます。

一方従業員のメリットとしては、年間50万バーツまでの保険料を限度として税務上の優遇措置を受けることができ、年間1万バーツまでの保険料は所得控除の対象となり、1万バーツを超える保険料についても、49万バーツもしくは賃金の15%いずれか小さい金額が免税となります。

労働者不足と言われるタイでは、福利厚生などの対応も良く検討する必要があります。

■Q&A15

Q

インド、タイに法人を設立しました。インドでは個人納税番号PAN(Permanent Accounting Number)を取得しなければならないとのことでした。タイでもそのような番号はあるのでしょうか。

A

タイにおいても、納税番号(TAX INDENTIFICATION NUMBER)を取得する必要があります。これを取得せず現地法人から給与を受け取ると、違法就労とみなされる可能性があります。赴任者は最初の源泉所得税を納税する前に申請する必要があります。

■Q&A16

Q

タイに拠点を新規に立ち上げたので、その支援のために日本本社からスタッフを派遣する予定です。滞在日数以外に注意する点などはありますか?

A

滞在日数について、180日という基準は多くの方が把握されているかと思いますが、その他タイでのWork Permitの取得要件という点にも注意が必要になります。

■Q&A17

Q

タイにある顧客向けの業務のために、日本から出張で業務対応を考えています。業務対応ですので、ビジネスビザとワークパーミット取得が必要かと思いますが、通常の手続と同様でよいのでしょうか。その他留意すべき点はありますでしょうか。

A

ご質問の通り、出張の場合でも業務を行う場合にはビジネスビザとワークパーミットの取得が必要となります。申請にあたっては、就労先(顧客)の会社名で申請をすることになります。顧客がBOI奨励事業の申請をしており、当該業務がBOI奨励事業にかかる場合には、OSOSでの申請となります。一方、BOI奨励事業以外の業務を行う場合には、労働局に申請します。

申請上、顧客が申請元の企業となりますので、申請にあたるリスクは顧客が負うこととなります。また、顧客と出張者との間に雇用関係があると解釈されますので、顧客の労務リスクを考慮すると、派遣契約/業務委託契約を締結し、当該契約に基づき業務を行っている旨、顧客側では一切の給与支払い、労務リスクを負わない旨別途契約を定めておくことが望ましくなります。

■Q&A18

Q

日本人がタイから帰任する際の手続にはどのようなものがありますか?

A

日本人がタイから帰任する際の手続としては以下のことが必要になります。

・ビザ/ワークパーミット

ビザ、ワークパーミットは有効期限が切れれば自動的に消滅となります。

ただし、今後追加の人員が来る際にワークパーミット取得をし、その際に資本金/人数等

の要件で追加出来ない場合は、先にワークパーミットのキャンセルを行う必要があります。

資本金、人数の要件で問題がない場合には自動的に消滅とするケースも多く見られます。

その他、現地採用等でそのまま現地に居残る等の問題から会社でキャンセルするケースもあります。

・個人所得税

帰任時には、当該年度にかかる確定申告を行います。

帰任のタイミングによりますが、3月なしは4月支払の給与迄の課税所得にて確定申告を行います。

対象課税所得は2013年と同様です。

タイでは年末に所得税率が遡及して確定するケースもあり、申告のタイミングは翌年となりますので、2014年の所得については2015年1月~3月末日までに申告をします。

還付がある場合で、既に銀行口座がない場合には会社や他の方が代理で受領することも可能です。

なお、他国ではTax IDの取消が必要なケースも御座いますが、タイでは取消は不要となります。

・その他

在留届をしている場合にはその除外申請を行う必要があります。

また、日本での転入届等日本側での手続は他国の帰任時の取扱と相違ありません。

■Q&A19

Q

今後、タイに赴任者を出す予定です。赴任者の現地給与を設定する上で、タイで通常かかる生活費を参考にしたいと考えています。タイでの生活費はどのくらいかかるのでしょうか?

A

タイ(バンコク)の物価は大体日本の2分の1から3分の1になりますが、日本と同等の生活水準を維持する場合には、同等の生活費がかかります。レストランの食事などは、ローカルの食事は安いですが、日本食のレストランなどでは日本と同程度の価格に設定されています。

また、現地の住宅に関しては、日本人駐在員が住むレベルでは、ワンルームで25,000バーツ~、2LDKで35,000バーツ~となっています。

一般的には50,000バーツほどの現地の給与があれば、1人暮らしは十分に行えますが家族を帯同されているケースですとそれ以上の給与が必要になります。また子供の数によってもかかる費用は変わってきます。子供を日本人学校に通わせるためには、月額約7,000バーツとその他入学金やバス代等がかかります。

現地給与の設定の際には、これらを考慮の上決定します。なお、住宅や学費については、会社負担としているケースもありますので、会社ごとの検討が必要です。

■Q&A20

Q

駐在員の最低賃金等は法律に定められていたりするのでしょうか。

A

労働許可証取得およびビザの延長の要件で日本人(赴任者及び現地採用日本人)についてはタイ法人側で最低50,000バーツ以上の給与を支払うこととされています。

また、この制度は日本人だけでなく、ヨーロッパ諸国やオーストラリア、ニュージーランド、アメリカ、カナダ人に対しても同額(50,000バーツ)の最低賃金が適用され、これ以外の国に関しても金額は異なりますが、同制度が適用されまず。

例)

・韓国、シンガポール、台湾、香港に関しては45,000バーツ以上

・アジア(上記4か国等を除く)、東欧、中央アメリカ、南アメリカ、メキシコ、ロシア、南アフリカに関しては、35,000バーツ以上

・アフリカ(南アフリカを除く)、カンボジア、ミャンマー、ラオス、ベトナムに関しては、25,000バーツ以上

タイで、タイ国人以外の労働者を使用する場合には、上記の制度に注意を払う必要があります。ただし、実際の運用面ではそれほど厳しく運用されていないため、上記の最低賃金を守らずにタイ国人以外を使用しているケースも多くなっています。

■Q&A21

Q

当社はタイに現地法人を設立し、今後、日本人の駐在員を置こうと考えています。その日本人駐在員は、赴任後も日本法人から一部給与を支給するため日本の社会保険には引き続き加入することになると思いますが、タイの社会保険にも加入しないといけないのでしょうか?

A

現地法人にて役員のポジションとして働くのであれば、加入する必要はありませんが、それ以外のポジションであれば、現地の社会保険に加入する必要があります。

そのため質問のケースですと日本での社会保険とタイ現地の社会保険両方に加入し、それぞれ保険料を納めることになります。

タイで年金の受給をするためには15年以上保険に加入している必要がありますので、それ未満の期間の赴任であると保険料の支払い分負担が増えることになります。

企業によっては、タイ現地の保険料については、会社負担として従業員の負担が増えないようにしているケースがあります。

■Q&A22

Q

タイ現地に赴任者を出して1年目になります。日本であれば1月~12月が個人所得税の課税期間になり、12月に年末調整を行うことになるかと思いますが、タイの場合の個人所得税の課税期間および納税に関する処理はどうなっていますでしょうか?

A

タイの課税期間は日本と同様1/1~12/31となります。

日本では、一定の要件を満たした方を除き、原則として、企業側で年末調整を行い、企業側で納税をすることになりますが、タイの場合には個人が確定申告を行う必要があります。確定申告の申告時期は3月末までになります。

また、確定申告時の個人所得税計算の際に以下に記載されている配偶者控除等の所得控除を受けることができます。

・配偶者控除・・THB30,000

・子供控除・・THB15,000/人

(20歳未満の未成年者又は25歳以下の学生、最大3人まで)

・父母の扶養控除・・THB30,000/人

(60歳以上、所得制限あり)

ただし、上記に記載している家族に関する控除を受けるためには、日本側で戸籍謄本を用意しそれをタイの大使館で認証する必要があります。そういった手続が煩雑なのと、控除される金額が少ないという理由で控除を受けられる方であっても控除を申請していない駐在員の方も多くなっています。

■Q&A23

Q

.約300人規模の製造業の会社で、経理・人事・総務・秘書/通訳の人数は、一般的に何人ぐらいでしょうか?また、現在、駐在員事務所がバンコクにありますが、現在の駐在員事務所で、スタッフを採用し、新たな会社を設立した後、転籍させることは可能でしょうか?

A

上記の規模ですと、10人弱くらいのケースが多いといえます。

その内借は経理4名、人事2名、総務2名、秘書/通訳1名前後となります。

転籍について、上記のような転籍は可能です。ただし、駐在員事務所で雇用する際の雇用契約書に、関係会社への転籍にかかる文言を入れておく必要があります。また書面だけでなく口頭でもしっかりと説明しておくことで、転籍時のトラブルを防ぐべきです。

なお、福利厚生など待遇面が転籍によって変更となる場合には事前に説明する必要があります。特に不利な条件となる場合には同意が必要ですのでご留意下さい。

■Q&A24

Q.

日本支給給与はタイに持ち込まない限り課税されない、という話を聞くことがあります。実際に日本で支給された給与は、タイに持ち込まない限りタイでは非課税として問題無いのでしょうか。

A.

結論から申しますと、日本給与は課税対象として取り扱わなければいけません。

「日本支給給与はタイに持ち込まない限り課税されない」というのは、タイの歳入法41条をみてそのように判断されるケースがあるかと思います。本条においては、国外源泉所得のうちタイ国内に持ち込んだ所得はタイ居住者については課税となる旨記載があります。しかし、タイ居住者の国内源泉所得は全て課税対象となります。

つまり、日本側給与が国内源泉所得か国外源泉所得か、という点が問題となりますが、タイに赴任して勤務している場合には、その支給の場所に関わらず、タイにおける国内源泉所得と扱われます。従って、タイ居住者の場合日本給与についてはタイで課税対象となります。

では、タイの国外源泉所得にはどのような所得が該当するのでしょうか。これには、日本で発生する不動産所得、配当所得等が該当します。従って、これらの所得については、タイ国内に持ち込んだ場合に限り課税対象となります。

誤解の多い点ですので、今一度ご確認頂ければと思います。

■Q&A25

Q.

タイでは、駐在員への現物給与は個人の課税所得に含めるのでしょうか。また、その時に会社の損金には算入できるのでしょうか?

A.

駐在員への現物給与については、個人の課税所得に含めることが原則となります。例えば、住宅家賃、子女教育費、私的な利用のための社有車、個人所得税の会社負担分等が挙げられます。語学研修費用で業務上必要と認められるものは非課税となります。また、2014年現在、法人税が通常20%、個人所得税の最高税率が35%ですので、個人所得税として含めるべきという指摘を受ける可能性は高いといえます(そのほうが税務当局は徴収額が増えるため)。

税務調査の際に、法人にかかる指摘だけでなく、個人所得税の課税所得範囲についても調査をされるケースは多くなっています。

なお、個人所得税の課税所得に含まれる場合、会社側は現物給与の支給として損金に算入することが出来ます。

■Q&A26

Q

タイの個人所得税は5-35%迄の累進課税とのことですが、賞与や退職金についても同一の税率なのでしょうか?

A

タイの給与にかかる個人所得税率は、ご質問の通り5-35%の累進課税です。

賞与の税率は給与にかかる税率と同一の取扱となります(年間所得として累進課税にて計算されます)。

一方、退職金の税率は分離課税として別途規定されており、勤続年数×7,000バーツ+(退職金-(勤続年数×7,000バーツ))×50%となります。ただし、タイの退職金税率は、会社の規定で整備された退職金を受給する場合で、勤続年数が5年以上の場合に選択することが出来ます。

■Q&A27

Q

社員を雇うにあたり、どれくらいのコストがかかるのか。

A

■タイでの一般的な人件費等の項目

それでは、タイでは人を雇うにあたり、最低限発生するコストは何でしょうか。

・基本給

・社会保険

以上。実は、タイでは意外とシンプルに上記の2つだけの負担としているケースも多くあります。追加でかかるものとしては、以下が挙げられます。

・諸手当

・通勤費

・民間医療保険

・プロビデントファンド

・個人所得税の会社負担

・その他福利厚生■実際、どれくらいの金額がかかるのか?

次に、実際にどれくらいの金額がかかるのか、例をみてみましょう。

例えば、新卒で基本給が月額15,000バーツの方の場合。最低限の福利厚生の場合)

基本給15,000バーツ+社会保険750バーツ(基本給の5%、上限750バーツ)その他の福利厚生を付与する場合)

基本給15,000バーツ+社会保険750バーツ+通勤費2,000バーツ+民間医療保険1,000バーツ+プロビデントファンド450バーツ(基本給の3%と仮定)=19,200バーツ

※タイでは、通勤費は別途支払わないケースも多く見られます。

■他国でみられる特殊な福利厚生

タイ以外の他国では、一見変わった福利厚生が法定あるいは慣例となっているケースがみられます。

例)

インドネシア:慣例として、社会保険、個人所得税の会社負担があります。

インド:プロビデントファンドが法定の福利厚生となっています。

各国:アジアの各国で、特に公的な交通機関が整備されていない国では、通勤費を実費で計算するのが困難です。そのため、月額で一定の金額を事前に決めて支払うケースが多くなっています。

ご覧の通り、タイは非常にシンプルな給与体系、福利厚生でも問題ありませんが、他国では特殊な手当、福利厚生がつくことがあります。一般的な各国の給与統計ではこれらが加味されていないこともありますので、トータルどれくらいのコストがかかるのか、という視点でみることが大切です。

■Q&A28

Q

再入国許可とは?

A

リエントリーパーミット(再入国許可)の特徴

・一時帰国などでタイを出国すると失効する

・取得済みのVISAを留保するためには出国前に取得が必要

・あらかじめ移民部でパスポートに取得しておく必要がある

・空港でも取得可能

・リエントリーパーミットには出入国が1度のみのシングルリエントリーと何度でも可能なマルチプルリエントリーがある

・使用有効期限は残存滞在許可日まで

・申請時にはパスポート、写真(4cm×6㎝、背景白色)が必要

・所要時間は1日この手続きを忘れて出国してしまうと、滞在用のビザを再度取得することになってしまいます。コストと手間がかかってしまうのでご注意ください。

■Q&A29

Q

再入国許可とは?

A

リエントリーパーミット(再入国許可)の特徴

・一時帰国などでタイを出国すると失効する

・取得済みのVISAを留保するためには出国前に取得が必要

・あらかじめ移民部でパスポートに取得しておく必要がある

・空港でも取得可能

・リエントリーパーミットには出入国が1度のみのシングルリエントリーと何度でも可能なマルチプルリエントリーがある

・使用有効期限は残存滞在許可日まで

・申請時にはパスポート、写真(4cm×6㎝、背景白色)が必要

・所要時間は1日この手続きを忘れて出国してしまうと、滞在用のビザを再度取得することになってしまいます。コストと手間がかかってしまうのでご注意ください。

.png)

.png)

.png)

.png)